日本天然气改革:逼出来的市场化

日期:2018-09-26 来源:财经杂志 作者:杨雷

日本的新一轮天然气改革与其说是主动选择,不如说是形势所迫。没有市场化的结构,就无法形成市场价格,也就很难在新一轮的全球天然气发展中分享消费者红利

新成立的日本电力和天然气市场监督委员会(EGC)这两年开始全力运行,前后召开了上百次会议,并频繁出访学习交流国际经验,去年底还发布了第一份监管报告白皮书。日本的天然气市场化改革看来这次要动真格的了。

新一轮的天然气改革从2017年4月开始。按照一个渐进式的改革路线图,日本将重组传统的上下游一体化的市场结构,最终形成三个相对独立运行的部分:上游包括液化天然气(LNG)接收站及相应的进口贸易商,中游是管输服务,下游是天然气零售业务。从这一时间节点开始,按照新规,全部的天然气零售用户都可以自由选择供气商。为了让市场在天然气定价中起决定性作用,政府将逐步退出天然气市场零售价的制定。

接收站和管网强制性开放

为了实现市场化目标,政府大力推进天然气基础设施的第三方准入工作,包括LNG接收站和天然气管网的开放。按照路线图,第三方准入也将分阶段进行,目前的工作重点从LNG接收站开始,新规要求全部现有的LNG接收站都必须对第三方开放,强制开放的不仅包括天然气公司的LNG接收站,也包括那些电厂和工业大用户专用的LNG接收站。如果现有的LNG接收站不提供第三方服务,必须向监督委员会提供合适的理由。

新的政策要求所有LNG接收站必须向全社会公布他们接收站的年度使用情况及费率体系,政府有权来审议相关的商业条款,如果被认为不当,政府有权要求整改。改革也设定了管道业务分拆的目标,到2022年,三大天然气公司(东京燃气、大阪燃气和东宝燃气)的管道业务也要进行分离,从而进一步完善管道的第三方公平准入。

与之配套的是政府监管部门的加强。日本政府在原有电力监督委员会的基础上,新增天然气监管的职能,并且更名为电力和天然气市场监督委员会。该委员会主席由日本产业、经济及贸易部(通产省)部长任命。监管委员会在全国主要地区都设有监管办公室,在总部的执行局设立了三个部门,分别进行政策协调、市场监督及管网监督。该委员会还被赋予了协调及仲裁的职能,因此对市场主体有很大的约束力。

有意思的是,该监督委员会还为自己设计了一个寓意深远的LOGO,官方的解释是像雄鹰那样以宽广的视角监督好能源基础设施。委员会是否将会有雄鹰那样的一双利爪,行业也在拭目以待。

日本EGC官方网站上对LOGO进行了详细解释,图标上部是展翅翱翔的雄鹰,表示要以宽广的视角俯视大地上的管网,寓意履行好自己监督能源基础设施的职责。

改革初见成效。新规发布后,截至今年5月中旬,日本新注册成立了56家天然气供应商,主要从事民用天然气供应。据统计,约有4%的天然气用户变更了供气商。日本政府扶持多年的天然气交易中心也重新焕发了活力,这个设在东京商品交易所的天然气交易平台名为JOE,已进行了一些LNG现货及金融衍生品的交易。按照日本政府的宏大愿景,JOE将打造出亚洲的天然气价格指数,从而不仅与欧美的天然气价格体系抗衡,也将继续引领亚洲天然气价格。

痛苦的“亚洲溢价”

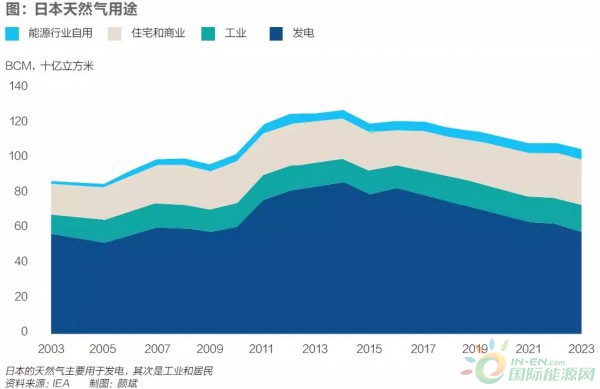

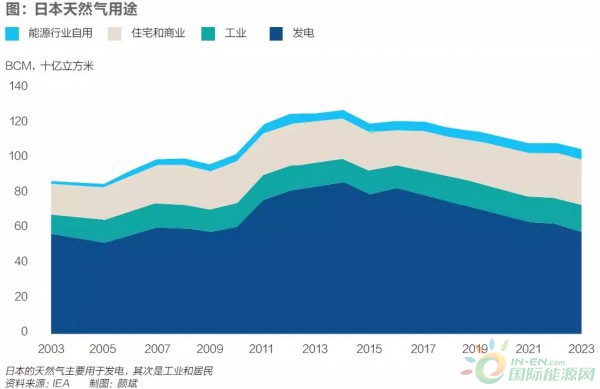

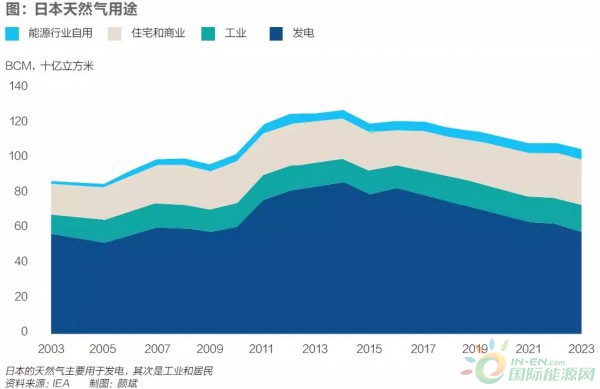

日本是亚洲最早发展起来的天然气市场,天然气基本全部依靠进口。上世纪60年代日本开始进口LNG,多年来一直保持了世界上最大天然气及LNG进口国的地位。去年日本天然气消费1200亿立方米,约占其一次能源消费的22%,是世界第五大天然气消费国。可以说日本是一个不折不扣的天然气消费大国。长期以来,日本天然气市场由少数寡头企业垄断。东京、大阪和东宝燃气拥有全日本约70%的天然气管网。

日本天然气进口一直采用的是与油价挂钩的照付不议合同。这种合同有利于资源方锁定客户,从而获得融资,启动上游项目。日本依靠这样看起来似乎不太公平的价格体系,迅速做大了天然气市场,客观上获得了双赢的效果,也打造了这一价格体系。直到目前,亚洲包括中国所签的大部分LNG进口合同也都是参照这个价格体系,甚至挂钩的油价也是日本的一揽子进口平均油价JCC。

但随着国际天然气市场规模的不断扩大,天然气上游项目越来越多,不同项目成本差异很大,气源之间的竞争也日趋激烈。在这一过程中,美欧在上世纪末及本世纪初先后进行了天然气市场化改革,逐步形成了消费端的市场定价。其中最著名的是美国Henry Hub 和英国的NBP价格指数,天然气日益像石油一样形成了独立的区域商品价格,消费者的价格话语权大大提高。

由于国际油价的上涨,采取油价挂钩模式定价的天然气价格长期远高于欧美,甚至一度是它们价格的几倍之多,形成所谓的“亚洲溢价”。日本国内在指责这种不合理的价格体系时,也日益认识到这更多的是由于自己缺乏市场化定价体系所致。

日本的天然气改革最早可以追溯到1995年,当时规定年消费200万立方米的大用户可以自主选择供气商,随后在1999年、2004年和2007年分别将这一数字降低到100万、50万和10万立方米,以期形成市场竞争,但由于实际上的上下游一体化模式并未改变,国内天然气仍然是顺价销售给最终消费者。历经20多年的发展,天然气的市场竞争仍然非常有限,政府寄予厚望的天然气交易中心冷冷清清。身为天然气进口第一大国,对国际天然气价格指数却几乎没有什么直接的影响,这成为日本朝野的一大心痛。

逼出来的市场化

为什么日本政府这次看起来下这么大决心来强势推进天然气市场化改革,与其说是主动选择,不如说是形势所迫。

据国际能源署(IEA)预计,到2040年,天然气国际贸易会继续在目前7000多亿立方米的基础上大幅增长70%以上。近年来,随着页岩气及LNG液化技术的快速发展,天然气供应总体充足,越来越灵活的合同和价格机制正在大行其道。LNG的现货也从一二十年前的微不足道到现在已经占整个LNG贸易的三成左右,超过7000万吨。

据国际燃气联盟(IGU)统计,目前全球约44%的天然气采用天然气价格指数定价,2005年这一比例是31%。与油价挂钩的天然气已跌至20%左右。值得指出的是,余下约三分之一由政府管制的价格无论在哪个地区,都无法成为可以参照的国际贸易指数。越来越多天然气国际贸易采用天然气价格指数定价,这已是大势所趋。

亚太将会是全球增长最快的天然气市场,但却未形成市场价格指数。日本及中国的天然气采购商在与美国天然气出口商谈判价格时,不得不采用美国的价格指数来定价,自然感到谈判地位不对等,但却也无从选择。缺乏市场化的结构,就不能形成市场化的价格,这是一个基本规律,20多年来日本的经验非常确凿地证明了这一点。

如果能够建立自己的价格指数,就可以将国内市场的供需形势反馈到国际市场上去,通过价格指数影响现货价格,同时使采用这一价格指数定价的长期合同也能够随行就市,在国际上调剂余缺能力自然会增强,不仅有消费者红利,而且会有助于提高天然气安全保障能力。价格指数的形成也必然会产生本土的天然气金融衍生产品,从而进一步具备套期保值等能力,甚至提高本国货币的国际化程度。所以价格话语权这样的软实力,不仅可以和采购量这样的硬实力相提并论,而且有时候更好使。

天然气新一波发展潮流汹涌而至,然而市场并不会因为亚洲的规模而自然给予应有的价格权重。这是日本新一轮天然气改革的国际背景,也是几乎所有亚洲国家面临的共同局面。日本醒悟得不算早,但至少不是最晚的。

返回 国际燃气网 首页

能源资讯一手掌握,关注 "国际能源网" 微信公众号

看资讯 / 读政策 / 找项目 / 推品牌 / 卖产品 / 招投标 / 招代理 / 发文章

扫码关注

国际燃气网声明:本文仅代表作者本人观点,与国际燃气网无关,文章内容仅供参考。凡注明“来源:国际燃气网”的所有作品,版权均属于国际燃气网,转载时请署名来源。

本网转载自合作媒体或其它网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。如因作品内容、版权和其它问题请及时与本网联系。

共0条 [查看全部]

相关评论