4月12日,由国家高端智库中国石油集团经济技术研究院编纂的《2021年国内外油气行业发展报告》(简称《行业报告》)在京正式发布。《行业报告》指出,2021年国内外油气行业发展的主基调为恢复与转型,今年这一主基调仍将延续。但大国博弈愈演愈烈和重大地缘政治冲突影响持续发酵,国际环境更加错综复杂严峻,不稳定性、不确定性陡升成为2022年重要特点,恢复与转型中的风险问题将成为全行业需防范的重要内容。

图片来源:《2021年国内外油气行业发展报告》

石油市场走出低谷 加速恢复

2021年,全球石油市场迎来复苏。世界石油需求量同比增长555万桶/日,升至9735万桶/日,达到疫情前的96%。市场由供应过剩200万桶/日变为短缺205万桶/日的态势。经合组织商业石油库存降至5年均值以下。受供需转换影响,2021年布伦特油价全年均价为70.95美元/桶,较2020年(43.32美元/桶)上涨64%。

石油市场研究所高级分析师李然表示,2021年国际市场最突出的特点就是原油价格大幅反弹,反弹增速创下30年以来最高。

与此同时,世界炼油行业景气度显著回升,炼厂平均开工率走出低谷。世界主要油品需求大幅反弹。其中,汽油、柴油恢复显著,航煤需求恢复较慢。油品价格大幅高于2020年。

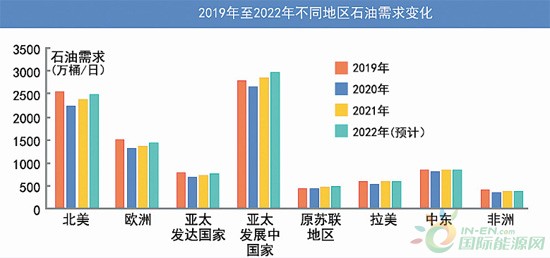

展望2022年,石油需求仍将保持逐步恢复态势,预计同比增长323万桶/日,达到1.0258亿桶/日,高于新冠疫情前水平。需求增长主要来自于亚洲发展中国家和欧美地区。布伦特均价预计为80—85美元/桶。

会上有关专家表示,虽然2022年全球石油市场基本面偏紧形势好转,但地缘政治溢价短期难以消除,不仅支撑油价总体水平处于高位,也会带来油价加剧波动。全球疫情形势、地缘政治形势、伊核谈判进展、欧佩克产量政策将成为影响2022年国际油价走势的重要因素。

油品市场方面,世界油品市场将进一步复苏,预计油品需求同比提高322万桶/日,达到8575万桶/日。汽油、柴油和航煤需求恢复至新冠疫情前水平的99.6%、100.5%和79%。预计世界炼油能力新增1.3亿吨/年,油品供应量仍高于需求的增量。

值得关注的是,油价持续高位,全球炼化行业的平稳运行受到冲击。部分企业出现阶段性经营亏损,加工量下调。石油、煤炭、轻烃3种原料制乙烯路线的竞争更为激烈。

天然气供应偏紧 价格高企

全球天然气市场在2021年出现重大变化。受碳中和情景下能源持续转型、极端天气等因素影响,需求强劲反弹,超过新冠疫情前水平,全年消费量为4万亿立方米,同比增长4.6%。

然而,供应增长不及预期,市场供应紧张,新增液化产能不足。尤其是欧洲市场供需矛盾尤为突出,国际气价上涨至历史高位。欧洲TTF现货均价15.9美元/百万英热单位,同比上涨397%,为2004年有价格记录以来最高。东北亚、亚洲LNG现货价格也回升到2014年的高气价水平。

天然气价格暴涨的背后,体现了能源转型中供需结构性矛盾。近年来,欧洲大力发展可再生能源发电,抑制化石能源发展。2021年北半球气候反常,风力发电不足,发电量较往年大幅下降,迫使欧洲国家重启成本较高的煤电、气电,导致天然气价格飙升。加上地缘政治影响,俄罗斯供气量有限,给区域能源转型带来了风险和挑战。

展望2022年,预计全球天然气供应紧张形势进一步加剧。全球天然气需求仍将升至4.08万亿立方米。在俄乌冲突背景下,欧洲供需紧张,可能加剧推动全球气价走高。高气价利好天然气生产,预计全球产量4.3万亿立方米,同比增速3.3%。此外,新增液化产能不足,全球LNG供需紧张加剧。预计2022年,全球新增液化产能约1320万吨/年。

天然气市场研究所高级经济师白桦表示,供需偏紧推升气价高位运行,地缘政治因素加剧价格短期波动。受俄乌冲突影响,俄罗斯天然气进入欧洲受阻,增量部分大概率要流向亚洲,造成欧洲天然气需求增量由LNG贸易补充,将进一步影响全球天然气贸易格局。

油气公司谨慎投资 加快转型

2021年,随着国际油价一路走高,国际大石油公司经营业绩大幅回升,5家国际大石油公司合计营业收入增幅53%;合计净利润由负转正,同比增加1596亿美元,达到824亿美元。自由现金流猛增,为2020年同期的7倍。

尽管石油公司走出了困境,但是对未来油气行业的发展信心尚未完全恢复,资本支出仍较为谨慎。5家公司合计资本支出同比减少5.9%,油气产量延续了2020年的下滑趋势,同比下降2.4%。

2021年,国际大石油公司进一步加快了上中下游业务转型发展的进程。上游领域加快向核心领域和核心地区集中,利用油价回升时机,加速资产剥离计划。比如,壳牌以95亿美元剥离了美国二叠纪盆地资产,埃克森美孚也剥离出售了页岩气资产。炼油业务继续收缩规模,加快转型升级,剥离非核心炼厂和低效炼油能力。在下游领域,更加注重提升终端创效能力,抢占零售业务市场,为发展油、气、电、氢能综合服务站,做好中长期业务转型提前布局。

虽然油价大幅回升,国际大石油公司仍积极部署和推动低碳转型发展,上游重心“油转气”,下游重心“油转化”,根据各公司实际,有选择地规模发展新能源业务成为石油企业转型发展的大趋势。bp表示,虽然油价回升,公司仍将兑现油气产量削减40%的承诺。道达尔计划到2030年将石油产品的销售额减少30%。埃克森美孚表示,未来5年向低碳领域投资150亿美元。雪佛龙首次承诺到2050年实现净零排放。

今年以来,国际大石油公司投资逐渐增加,更加偏向经济效益高、成本低、前景好的资产。上游提质增效,下游控规模促升级,同时加快清洁能源等多元化转型发展。发展战略研究所经济师黄映嘉表示,国际大石油公司将继续坚守投资纪律,油气投资更加注重低碳和高营利性;继续调整上游布局,油气业务回归传统优势地区;坚定能源转型信心,新能源发展持续加速,石油公司低碳投资更加重视优势领域,也更加重视科技创新;产量不会明显上升,业绩将进一步提升。

切换行业

切换行业

正在加载...

正在加载...