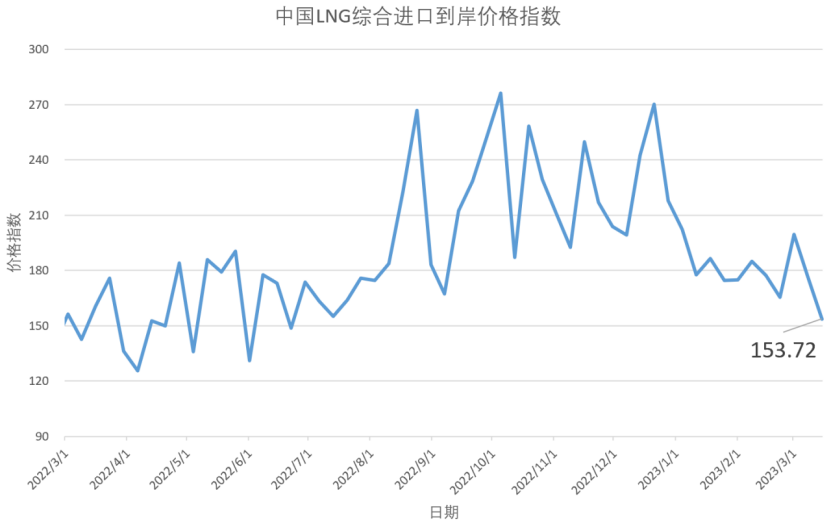

3月15日,海关总署全球贸易监测分析中心和上海石油天然气交易中心联合发布的中国LNG综合进口到岸价格指数显示,3月6日-12日中国LNG综合进口到岸价格指数为153.72,环比下跌12.80%,同比下跌4.36%。

上周,美国天然气价格重挫。供应端,美国本土48州天然气周度总产量与前一周基本一致,维持在每日1050亿立方英尺以上,同比增长4.89%。根据贝克休斯(Baker Hughes)公司上周五发布的数据显示,最新一周活跃天然气钻机数量较前一周减少1座至153座,较去年同期增长18座。需求端,美国本土居民/商业用气量较前一周有所减少;发电用气量同时小幅下降,带动总消费量相应下滑,同比增幅约为5.98%;Sabine Pass的产量保持稳定,Freeport的产量逐渐增长,使得上周美国本土总产量升至每日130亿立方英尺以上。库存方面,根据美国能源信息署(EIA)上周四发布的相对滞后的数据显示,周度库存减少840亿立方英尺,基本符合市场预期。较过去五年同期均值相比,目前库存增长21.48%,基本面十分宽松。当前市场普遍预计未来一至两周寒冷天气表现较弱,取暖需求或远低于此前天气预报预期,受此影响下,NYMEX天然气主力合约价格于上周一一度暴跌14.52%,并于后几交易日持续下跌。截至上周五,NYMEX天然气主力合约结算价格为每百万英热2.430美元,周度环比下跌19.24%。

欧洲地区,天然气价格震荡上扬。供应端,欧洲地区LNG进口量保持高位,供应量整体较为宽裕。需求端,近期欧洲地区整体气温低于季度平均水平,供暖需求或将有所上涨,与往年同期相比,当前需求量处较低水平。库存方面,根据欧洲天然气基础设施信息平台(GIE)的数据显示,目前欧洲地区整体库存量为56.37%,较往年同期相比仍处较高水平,且近期去库速率有所放缓。上周,根据最新天气预报预测显示,未来一至两周欧洲部分地区天气转冷;同时,受法国LNG接收站罢工浪潮影响,当地天然气以及核电供应部分中断;叠加挪威海上天然气设施停产以及英国向欧洲大陆输气管道暂停供气因素影响。TTF主力合约价格经上周前几交易日小幅震荡后于上周五大幅上扬。截至上周五,TTF主力合约结算价为每兆瓦时52.857欧元(约合每百万英热16.399美元),周度环比上涨11.43%。

东北亚地区,尽管当前相对较低的价格吸引了少量新兴买家进入市场,但下游整体需求持续疲软,主要买家供应充足,国产气以及管道气价格较低进一步限制了现货购买需求,东北亚LNG现货到岸价格窄幅震荡。根据中国天然气信息终端(E-Gas系统)发布的数据,上一日历周,我国进口LNG到岸量约为130万吨。根据交易中心监测,目前我国企业在实货市场成交较少,因此现阶段国际现货市场的价格并不能代表我国企业真实的LNG整体进口成本。得益于包括三大油在内的进口商签订的大量中长期液化天然气购销协议加之大量相对低价的进口管道气,使得近阶段我国对现货LNG进口的需求极小,因此国际现货价格水平对我国天然气市场整体影响较小。截至本周二,由上海石油天然气交易中心评估发布的4月份中国进口现货LNG到岸价格为每百万英热12.881美元。

从LNG综合进口到岸价格指数来看,上周中国LNG综合进口到岸价格指数为153.72点,近期波动较大。主要原因是,占进口体量绝大多数的中长协部分,定价所挂钩对应计价期内的国际原油价格呈现大幅波动局面。而对于小部分的进口现货,因计价周期的缘故,目前的到岸价格指数中现货部分的定价周期主要在1月,虽然该时间段内现货价格处近一年低位,但东北亚地区库存较多使得进口需求减缓,现货进口量不大。综合影响下,LNG综合进口到岸价格指数近期波动较大。

中国LNG综合进口到岸价格指数编制由海关总署全球贸易监测分析中心和上海石油天然气交易中心合作完成,于2019年10月16日首次面世,以价格形式发布,自2020年9月23日起调整为以指数形式发布,该指数以2018年第一日历周为基期(当周中国LNG综合进口到岸价格为2853元/吨,价格指数为100),综合反映上周我国LNG进口到岸的价格水平。这是对我国天然气价格市场化定价体系的有益探索,有利于培育国内天然气定价基准,有利于国内市场与国际市场的及时有效对接,进一步提升我国在国际石油天然气市场上的影响力。

切换行业

切换行业

正在加载...

正在加载...