特殊国际能源环境,推高天然气价格

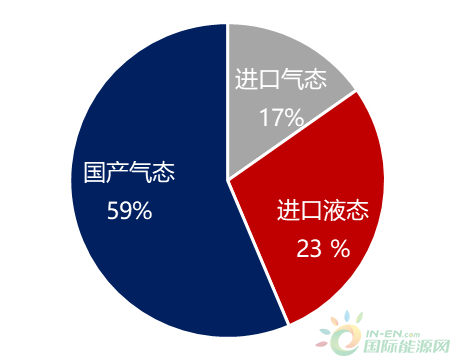

近几年中国天然气进口依存度在40-45%之间,2022年受国际天然气资源竞争加剧,价格偏高影响,天然气进口依存度降至41%。但是供应结构的定价来看,59%的国产气资源价格稳定可控。进口天然气大多与国际油价(Brent、JCC)挂钩,和LNG现货进口与国际供需关系有强相关性,以上两方价格波动频繁,因此进口天然气成本可控性较弱,进口价格变化在很大程度上影响了国内天然气资源池成本。

2022年中国天然气气源结构

数据来源:国家统计局、海关总署

以2022年为例,进口资源占比41%,海关总署数据显示, LNG进口均价同比增长39%,进口管道气同比均价增长47%,三大石油公司对下游用户合同内工业用气价格在基准门站价格基础上上浮20%-80%。

2023年影响进口天然气价格的两大因素国际油价和国际天然气供需关系胶着。OPEC+对维护原油价格高位运行表现出明显意愿,而“为欧盟重新供能的计划”可能会使得亚欧之间对2023-2025年间LNG现货的竞争加剧,在此时间内LNG价格处于高敏感性阶段,气温、季节、上游不可控因素均有可能在短时间内带动国际LNG价格在目前偏高的水平上继续攀升。因此在制定今年非供暖季天然气价格方案时延续了涨幅偏高的定价方案。

跟随定价,转为独家定制

定价方案方面,三大油的上游气源结构不同,自身资源池成本有较大差异,近两年中石化与中海油也逐渐摆脱了跟随定价,选择更加适应自身资源结构的定价方案。

2022年三大油气源供应结构

数据来源:上市公司年报、海关总署

中石油:

合同量=去年实际使用量的100%,各省根据实际情况略有调整。

非采暖季的管制气和非管制气分别占合同量的比重为7:3。

居民用气的合同定价基于省门站基准价上浮15%。

非居民用气管制气源上浮20%,非管制气的在省门站基准价水平上,上浮80%,调峰气的定价从基于省门站基准价上浮120%。

中石化:

合同内包含基础量和定价量。

基础量按照合同量的60-100%不等,非供暖季上浮≥40%(按照资源市场、非资源市场、沿海市场来划定基础量供应占比)

定价量按照合同量的30-40%,参考进口资源综合成本定价,即进口长协、进口现货的综合成本价。

顺价量参照LNG现货采购成本定价;若通过交易中心交易,则按照交易实际价格执行。

额外量:以公司当月交易中心最近一期挂牌交易价执行;若当月无挂牌交易价的,按结算当期顺价量价格的1.05倍执行。

中海油:

综合签订的进口LNG长协价格,采取以价格传导为主的“一口价”定价方案,目前非供暖季定价在3.1-3.6元/方。

江苏某城燃采购“三大油”气源价格

以江苏城燃举例,按照上游企业的销售方案测算,气源采购成本分别在2.7元/方、2.9元/方和3.4元/方,若上游三大气源供应占比相当,该城燃公司非居民综合气源成本约为3元/方(含省管输费)。

切换行业

切换行业

正在加载...

正在加载...