01概述

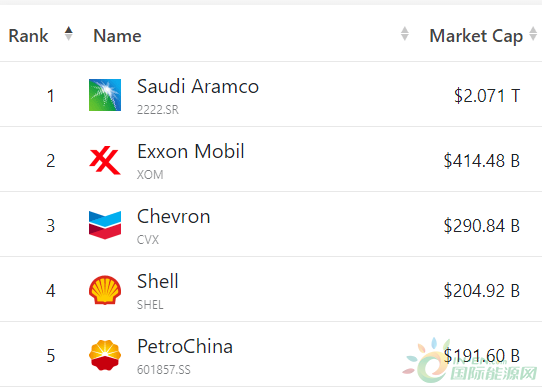

埃克森美孚(NYSE:XOM)和壳牌(NYSE:SHEL)是世界上最大的两家石油公司,市值分别为4140亿美元和2040亿美元。埃克森总部位于美国休斯敦,壳牌位于英国伦敦。

这两家公司在2022年都取得了巨大的成功,但现在面临着2023年石油和天然气价格的下降。请注意,埃克森美孚2022年的收入为3,980亿美元,仅略高于壳牌的3,810亿美元。

从去年的总回报率(包括股息)来看,埃克森美孚表现更好,增长了16%,而壳牌增长了7%。

寻找阿尔法

查看运营地图,很容易看出埃克森美孚资源的规模,这些资源实际上遍布每个大陆。

埃克森美孚

壳牌看起来很相似,在除南极洲以外的每个大陆都有业务。

壳牌

毫不奇怪,运营地图上最大的差异是埃克森美孚占主导地位的北美和壳牌占主导地位的欧洲。

在投资埃克森美孚或壳牌之前,需要考虑以下四点。

02财务指标

任何关注市场的人都知道,石油公司在过去一年的表现落后于市场。从2023年初至今,能源是表现最差的行业,在不到五个月的时间里下跌了14%以上。即使在硅谷银行和瑞士信贷的灾难之后,金融股看起来也比能源股好。

中证市场

单独看埃克森美孚和SHEL,它们在过去12个月的表现截然不同。

寻求阿尔法和作者

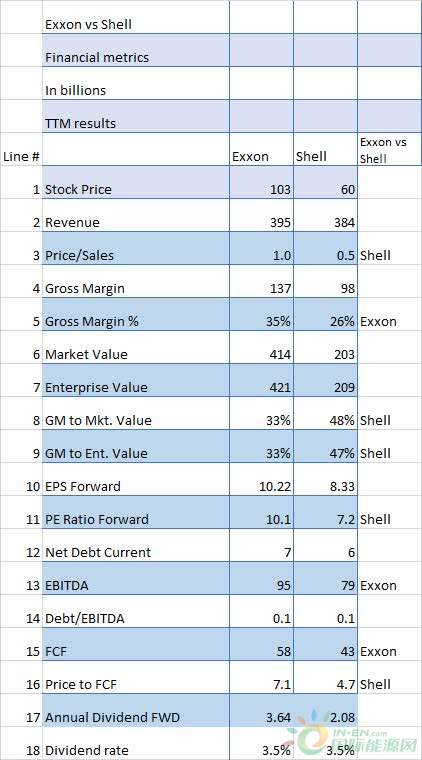

第一项是价格/销售额比率(第3行),其中壳牌的比率是埃克森美孚的1/2。这可能意味着壳牌与埃克森美孚相比定价过低。

但是继续看毛利率(第5行),它显示埃克森美孚具有35%到26%的巨大优势。事实上,差异如此之大。但这是可以追溯到2014年的比较。

寻求阿尔法和作者

很明显,埃克森公司一直表现出比壳牌公司更大的通用性。埃克森从来没有低于31%的利润率,而壳牌从来没有高于2022年的26%。

这种差异可能与欧洲更严格的法规、壳牌对ESG举措的关注,或者壳牌收入的更大比例来自天然气这一事实有关。不管是什么原因,毛利率的长期差异在上图中非常明显。

其他值得关注的财务指标包括市盈率(第11行),它显示壳牌略有优势。

在谈到EBITDA(第13行)时,埃克森美孚显示出160亿美元的巨大优势。FCF(第15行)也是如此,埃克森美孚再次跑赢150亿美元。

最后,就股息率而言,两者都在2.5%左右。

优势:埃克森美孚

03分析师怎么看?

看看华尔街分析师对这两家公司的评级,壳牌在没有卖出建议的情况下略有优势,与埃克森美孚的六次卖出(包括一次强力卖出)相比。另一方面,尽管有六项卖出建议,埃克森美孚看起来还不错。与壳牌的16个买入评级相比,它的买入评级为19个。埃克森美孚还有9次强力买入,比例非常高。

寻求阿尔法和作者

说到量化投资,他们目前把埃克森和壳牌都列为持有。但在过去一年中,埃克森公司有相当多的强势买入,而壳牌公司则是100%持有。

寻找阿尔法

寻找阿尔法

由于某种原因,量化投资一直找不到购买壳牌的理由。

优点:都没有

04股票回购是两家公司的优先事项

凭借其巨大的财务能力,两家公司都宣布了将过剩现金流返还给股东的政策。

埃克森美孚已在三年内将其股票回购提高至500亿美元,约占埃克森美孚股票的12%。

壳牌最近宣布回购40亿美元,与埃克森美孚的500亿美元相比,这听起来微不足道,仅占其股份的2%左右。

优势:埃克森美孚

05埃克森美孚和壳牌都将增加股息

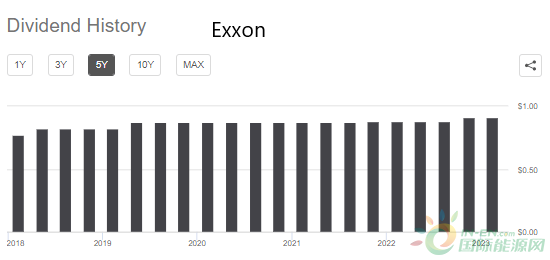

埃克森美孚20年来每年都增加股息,但过去五年相对微薄,平均年增长率不到4%,从每季度0.77美元增至每季度0.91美元。

寻找阿尔法

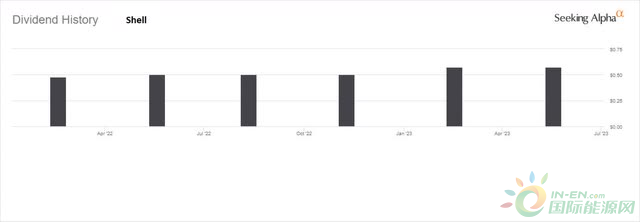

壳牌在2022年1月简化了他们的股权结构,因此只有很短的派息历史。

寻找阿尔法

优势:埃克森美孚

06结论

将埃克森美孚与壳牌进行比较会发现显着差异,尤其是在财务指标方面。

与壳牌相比,埃克森美孚的利润率、EBITDA和FCF高得多。此外,他们在股票回购分配方面也存在巨大差异。

另一方面,从市值和市盈率来看,壳牌可能被认为价格偏低。但壳牌的价格较低是有原因的,这是根据上面引用的数字得出的。

切换行业

切换行业

正在加载...

正在加载...