IGU今天发布的第15版年度《全球液化天然气报告》发现,2023年全球液化天然气贸易增长2.1%,总量超过了4.01亿吨 (MT) 。 这个全球市场现在连接着20个出口市场与51个进口市场,而供应是目前限制增长的主要因素。 经过两年的严重动荡,液化天然气市场重新恢复了平衡,但这种平衡非常脆弱,因为短期内缺乏备用供应。

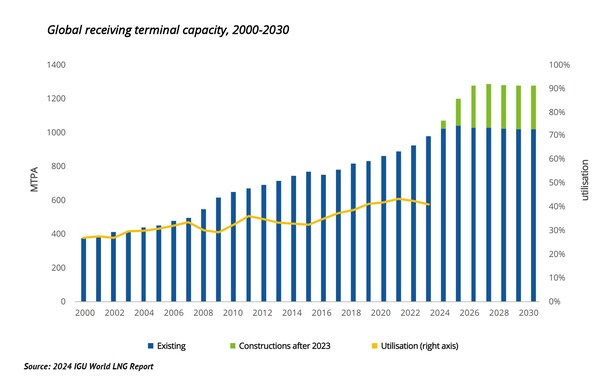

全球接收终端容量,2000-2030年

液化天然气已成为全球能源结构的关键组成部分,其作为灵活、高效和可靠资源的作用不断增强,因此,液化天然气价值链的脱碳是该行业许多利益相关者优先考虑的问题。 几个拟议的项目正在采取创新的减排措施,通过整合可再生电力、碳捕获和储存、合作开发绿色甲烷以及发展生物液化天然气或液化生物甲烷来满足这一需求。液化生物甲烷产自从垃圾填埋场、农业废弃物或其他原料中收集和提纯的沼气。

在过去的24个月中,液化天然气接收能力的增长一直在影响市场的发展,因为它在2024年2月底达到了惊人的1,029.9 MTPA。2023年增加了近70 MTPA ,是2010年以来新增接收能力最高的一年。 欧洲是新增接收能力最大的地区,增加了30 MTPA ,其次是亚洲的26.9 MTPA和亚太地区的13 MTPA。 菲律宾和越南于2023年首次加入液化天然气进口国的行列。

供应仍然受到限制,印度尼西亚在Tangguh LNG增加的3.8 MTPA仅同比增长0.8%。 然而,由于新的FID和目前在建项目的启动,全球液化能力到2030年可能会增长到700 MTPA以上,以支持不断增长的需求,特别是不断增长的亚洲市场,煤改气是重要的脱碳和空气质量改善策略。

液化天然气出口以美国为主,美国成为最大的生产国和出口国(2023年为84.53 MT,2022年为75.63 MT),其次是澳大利亚(79.56 MT)、卡塔尔(78.22 MT)和俄罗斯(31.36 MT)。

2023年,现货液化天然气价格下跌至亚洲进口增长恢复所能接受的水平,因为普氏JKM全年平均价格为13.86美元/百万英热单位,而年均价格波动从2022年的水平大幅下降,但仍高于危机前的水平。 中国再次成为最大的液化天然气进口国,进口量为71.19 MT;日本和韩国尽管年进口量下降,但仍保持第二和第三位;印度则回到第四位,现货价格下降导致需求增加。 欧洲也巩固了其作为液化天然气进口重量级地区的地位,2023年进口量达到121.29 MT,继续保持第二大进口地区的位置。 由于液化天然气供应了欧洲近一半的天然气,亚洲和欧洲市场之间的竞争仍然是关键的市场动态。

全球液化天然气市场继续快速发展,以应对新兴市场日益增长的天然气需求、市场参与者数量的增加和多样化,以及技术开发和创新的加速。 液化天然气行业不再仅仅是大市场或大公司的游戏,投资组合参与者扮演着越来越重要的角色。 2023年,大约180家公司根据定期合同参与了液化天然气交付,大约35%的交易为现货定价。

然而,供应受限的市场面临着几个主要的不确定性,导致其当前的平衡状态十分脆弱。 这种不确定性的主要来源包括:拜登政府暂停非自由贸易协定液化天然气项目的审批,这可能会推迟超过70 MTPA的新增产能;对俄罗斯液化天然气的制裁,影响近20 MTPA的预期产能;乌克兰可能不会在2024年底延长俄罗斯天然气过境协议;船厂瓶颈;中东持续存在安全风险;以及一些天然气田供应下降。 目前超过120 MTPA的液化能力已运营20余年,其中一些设施由于上游天然气产量不足而被封存,这需要关注供应方面的风险。

IGU主席李雅兰强调:

近年来,液化天然气行业在一些最严峻的考验中表现出了惊人的灵活性和创新性,这个行业将继续在尚未完全解决的能源危机和面临挑战的能源转型中发挥关键作用。

随着世界向低排放的未来迈进,各国都在想方设法实现其气候承诺,同时保持能源价格合理、可用和安全。 液化天然气是为全球快速变化的能源系统提供更大复原力的关键工具,它将在通过这一过程减少内在的不确定性风险方面发挥重要作用。

关于报告

该报告利用IGU遍布80个国家的庞大全球天然气价值链网络,提供有关液化天然气贸易、价格、液化、再气化、航运、燃料补给以及影响全球液化天然气市场的关键发展的最权威公开数据和分析。

按地区划分的全球液化能力增长情况,1990-2029年

切换行业

切换行业

正在加载...

正在加载...