以中国国产

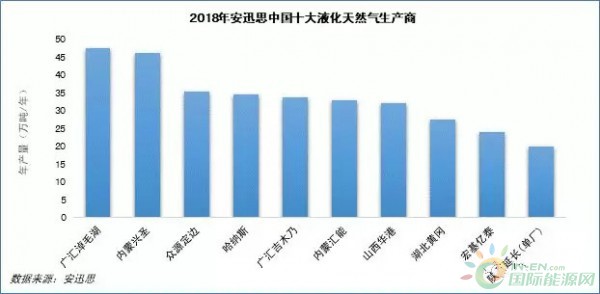

液化天然气工厂实际产量的大小为标准,对2018年全年度的十大LNG工厂做出了排名。据安迅思统计,1-12月十大LNG工厂产量约为333.8万吨,从液厂分布来看,除湖北黄冈外,其余均在西北、华北地区。

据观察,LNG工厂的年度产量与上游

气源的稳定性及生产装置的检修时长有着密切的关系,这导致LNG工厂的实际年产量与其设计产能难以完全匹配。具体来看,广汇淖毛湖、内蒙兴圣及众源定边凭借其高开工率及稳定的装置而位列前三名,年产量分别是47.5万吨、46万吨及35.4万吨,综合看来,进入2018年榜单的LNG工厂实际产量基本超过100万方/日,进入门槛逐年变高。

2018年冬季,液化天然气工厂生存环境与往年相比略显艰难,尤其是中石油直供气液厂,一方面,在寒流来袭带动LNG需求量增大的时候,为保证管道气充足,分配到液厂的气源指标不断下降,据安迅思统计,2018年冬季陕蒙地区中石油直供气工厂开工率普遍在20%-50%,另一方面,

原料气价格却始终居高不下,最高价曾涨至2.68元/方,限气和原料气涨价这两重因素导致液厂开工成本高昂,相应的,出厂价格也随之走高,然而与此同时,进口LNG价格因其价格较低且供应稳定而占据了更多的市场份额,国产LNG出货半径也因此局限在周边400公里以内,市场影响力不及往年,传统的套利空间也长时间处于关闭状态。

再看非常规气液厂,例如煤化工、合成氨制气等工厂,由于其生产成本可控,所以在销售定价方面也体现出更多的灵活性,同时由于其供应稳定不受限气牵制,因此赢得下游用户更多信赖。其次是煤层气液厂,煤层气液厂主要集中在山西南部,据安迅思了解,2018年冬季中石油供气的煤层气液厂也遭遇了限气,开工率在40%-70%,原料气成本在2.0-2.3元/方。

此外,陕蒙地区常规气液厂在协调气源指标方面略显被动,内蒙至今仍有四个较大规模的液厂已建成但尚未投产,设计产能共计670万方/日,其中三个为中石化气源,一个为中石油气源,据安迅思了解,未投产原因仍旧是气源指标问题占主导。

下游需求方面,从液厂人士处了解到,往年的稳定下游是工业用户占比较大,然而2018年受环保政策影响,工厂关停较多,且随着管网建设愈发完善,部分用户转而使用管道气,同时不乏一些离网较远的工厂选择搬厂到管网附近,因此工业用户减少较多,该人士介绍2018年从液厂采购LNG的主要下游是加气站,故此前与加气站合作较多的液厂在2018年出货较为顺利。

后市来看,2019年LNG供需关系有望持续宽松,常规气液厂或将逐渐向季节性调峰功能转变,即淡季开工率高时进行储液,旺季限气时释放库存,但完成此举需要较大储罐容量,目前大多液厂很难实现。安迅思分析,由于中国天然气基础设施建设越发完善,而国内气田产量增速有限,分配到液厂的气源指标较难争取,故未来以常规气为气源的国产LNG项目增速或将放缓。

切换行业

切换行业

正在加载...

正在加载...