暌违近半年,有关昆仑能源有限公司(00135.HK,下称“昆仑能源”)将部分管道资产整合出售国家石油天然气管网集团有限公司(下称,“国家管网集团”)的相关事宜终于将要落定。

12月22日晚间,中国石油天然气股份有限公司(601857.SH,下称“中国石油”)公告称,国家管网集团同意以408.86亿元收购中国石油下属公司昆仑能源持有的中石油北京天然气管道有限公司(下称“北京管道公司”)60%股权和中石油大连液化天然气有限公司(下称“大连LNG公司”)75%股权。

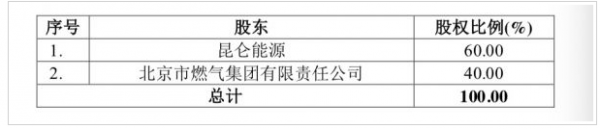

截至公告发布日,北京管道公司的股权结构

截至公告发布日,大连LNG公司的股权结构

根据公告,截至2019年12月31日,目标股权归属于昆仑能源净资产的账面值约为人民币214.18亿元,相较408.86亿元的评估值,增值率约为91%。

公告披露了北京管道公司和大连LNG公司未经审核的合并财务信息,截至今年9月30日,公告显示其总资产为452.47亿元,总负债为115.45亿元,归属于中国石油的净利润2018年、2019年以及今年前九月的金额为别为15.66亿元、16.44亿元以及10.76亿元。

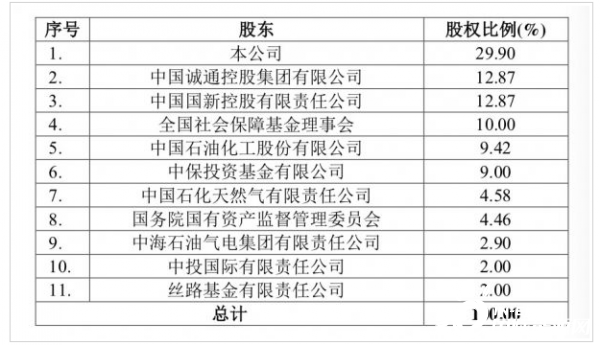

目前来看,昆仑能源的上述资产转让给国家管网之后,中国石油在国家管网集团的股份占比没有发生改变,截至公告发出日,中国石油持有国家管网29.90%的股权。

截至公告发布日,国家管网集团的股权结构的股权结构

昆仑能源此前曾分别于2019年12月10日及2020年7月23日发布内容有关可能将部分管道资产整合出售予国家管网集团的公告。今年7月“两桶油”就资产注入事项与国家管网集团达成一致,但有关昆仑能源的相关资产的去留,由于双方“正在磋商,尚未达成一致”,彼时并未明晰。

由于陕京线所占昆仑能源的资产比重较高,输气量大且股权结构牵涉方面较多,一度成为外界解读资产剥离的难点所在。昆仑能源所占北京天然气管道60%的股权,其余40%由北京市燃气集团有限责任公司所持。陕京线归属于北京管道,公开资料显示,陕京管道5387公里,1/2/3/4线系统设计管输能力800亿立方米/年,占昆仑能源总输气量的90%以上。

根据公告,中国石油称出售行为主要着眼于昆仑能源战略和商业利益的考量,即突出主业、消除不确定性以及培育新的效益增长点。

中国石油预计“十四五”期间,全国天然气消费量将持续上升,发展空间较大。交易完成后昆仑能源将更加专注于天然气终端业务,抢抓终端市场开发的机遇期,集中发展城市燃气、交通领域LNG利用等业务。

而在未来区域内其它管道气源将有所增加、市场竞争更加充分的预期下,昆仑能源集团相关管道资产未来盈利预期具有一定的不确定性。上述交易将消除不确定性因素的影响,可使昆仑能源集团业务结构更加清晰。

更远期的目标是,通过交易所获现金流,立足终端并加快与新能源的融合发展,进一步由天然气经销商向绿色能源综合供货商的转型。

有关交易将带来的现金的数额,根据公告,扣除已收取的年度分红、应付税费及其他相关的费用支出,昆仑能源预计将获得370亿元现金,具体用途将作以下分配:约50%将用于派发股利;约40%将用于开拓天然气终端销售业务,做强做大;其余约10%将用于偿还现有债务及一般营运用途。

切换行业

切换行业

正在加载...

正在加载...