为什么要关注亚太?

日本和韩国是目前全球最大的

LNG消费市场,中国和印度则是LNG潜在需求最大的市场,而澳大利亚的LNG供应能力则是2020年前影响全球LNG供应端最重要的变量。

推演亚太LNG贸易走向的核心变量有那些?

供需状况,基础设施,能源政策。

【现时需求】日本和韩国的LNG需求将主要受到核能发展政策的影响。1973年石油危机之后,包括日本、韩国和台湾在内的地区的LNG由于其孤立的地理位置(无法铺设跨地区天然气管道)和国内天然气资源的匮乏,LNG需求量迅速增长,成为了全球主要的LNG进口国。未来这些地区LNG的需求除了经济层面带动的能源需求增加之外,主要受到能源结构调整的影响。日本和韩国的天然气在一次能源中占比分别为22%和17%(全球平均水平为24%)。

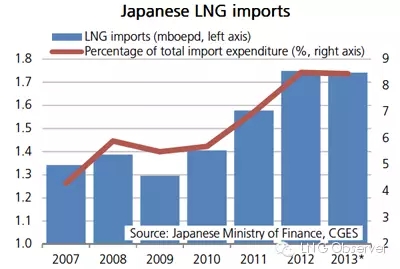

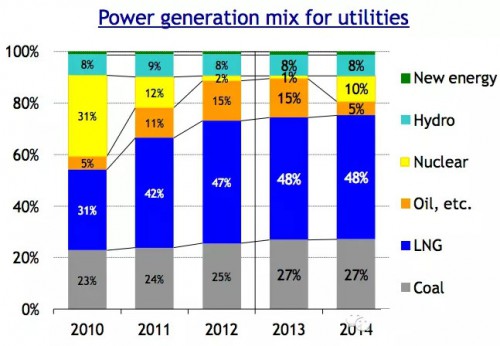

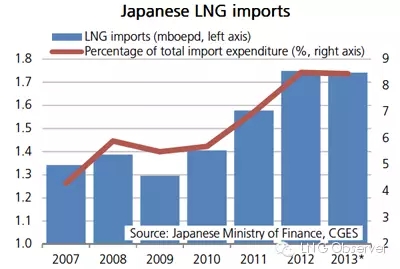

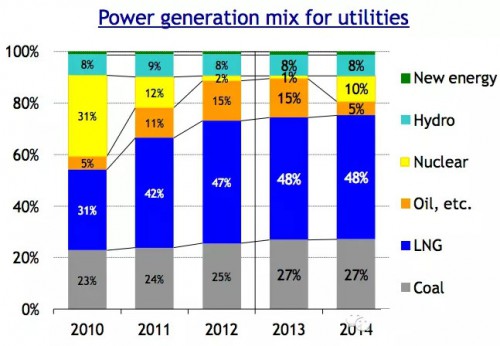

日本:安倍政府积极推动重启核能发电,2011年以来日本LNG进口量的快速增加不可持续,预计2014年保持稳定。2011年日本核电泄露事故使得日本的发电能源结构发生重大变化,核能从2010年的31%下降至2013年的1%,同期LNG发电占比从31%上升至史无前例的48%,石油发电占比从5%上升至15%。这直接造成日本的原油的进口依存度已经超过了1973年石油危机时期的水平。这种能源的严重对外依赖和政府由于能源进口而造成的巨额赤字决定了日本LNG的需求很难继续快速上涨。根据日本能源经济研究所(IEEJ)的展望,2014年日本发电能源结构中,LNG保持48%的占比,核能将从1%上升至10%,而石油则从15%下降至5%。

韩国:较大幅度下调核能发展规划目标,能源结构预计保持稳定。根据国际核能协会(WNA)的统计,2012年核能发电占据韩国发电量的29%。在日本核泄漏事件发生之前,韩国政府曾规划到2035年核能发电占比将上升至41%,但在2013年末的一份能源规划提案当中,将这一比例下调至了29%。

【潜在需求】以中国和印度为代表的潜力市场的LNG需求快速增长,但中国的LNG将面临更为激烈的管道进口气的竞争。受益于经济快速增长带来的能源消费需求的增加以及出于能源安全考虑而产生的能源供给多样化诉求,中国和印度的天然气需求增速将显著高于亚洲其他地区。而LNG需求的增速则取决于其与国内气田产气以及管道进口气相比的竞争优势,与印度相比,中国的LNG面临更大的管道进口气的竞争压力。到2015年,印度仍无管道气的进口能力,中国的管道进口气和LNG进口量分别约为530亿方和400亿方。

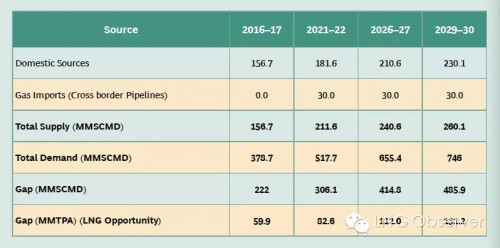

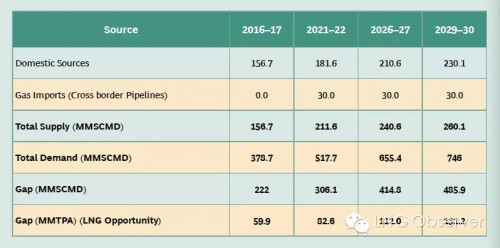

印度:计划到2025年天然气在一次能源占比从目前的9%提升至20%,目前唯一的进口气管道TAPI最早也要2017年竣工通气。印度的一次能源结构与中国类似,对煤炭和石油的依赖度非常高,二者占据一次能源的消耗量的83%,而天然气仅占据9%左右,远低于全球24%的平均水平。印度的煤炭资源量排名全球第五,但成本较低的煤矿所在地栖息的大批原始部落以及当地不发达的交通等基础设施限制了煤炭供应的持续增长,与此同时,印度石油进口的依存度已经达到了75%,目前的油价水平对于印度来说已经是经济发展的严重负担。印度的发展委员会计划到2025年将天然气在一次能源中的占比提升至20%(11%的上升空间)。印度的第一条进口气管线Turkmenistan-Afghanistan-Pakistan-India(TAPI)计划将于2017年正式投入运营,但是考虑到地缘政治和财务上的不确定性,这一项目有很大可能迟于预期投运。

中国:计划到2015年天然气在一次能源占比从目前的5%提升至7%-8%,截止目前西气东输一线、二线和中缅管道已经实现通气,设计年输气量分别为120/ 300/ 120亿方。迫于国内燃煤造成的大规模环境污染以及高达60%的原油依存度,中国规划逐步提升清洁能源天然气的消费量,中国在引入中亚和缅甸管道气进口的同时,在沿海地区由中海油牵头建设大批LNG再气化装置,进口国外LNG。除去已经投入运营的三条进口气管线之外,中石油正在进行西三线的建设(设计输气能力300亿方/年),中俄于2013年签署天然气合作备忘录(计划2018年开始供气,供气量为380亿方)。 按照目前签订合同的情况,中国LNG进口量预计2015年将达到400亿立方米。

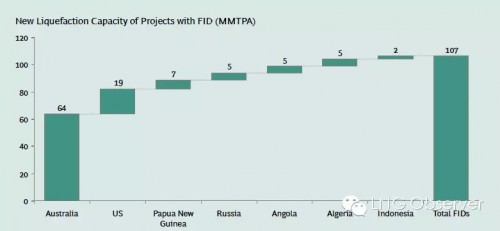

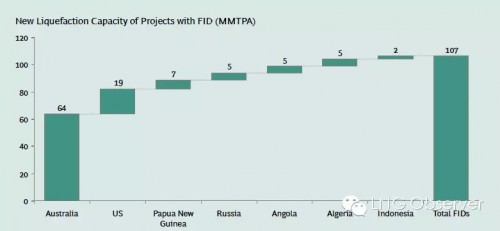

【供应能力】全球目前处于FID(Final Investment Decision)状态的预计于2020年前投运的LNG液化产能共有107MMTPA,其中澳大利亚占据64MMTPA。全球的LNG供给预计将在2020年达到415MMTPA,全球最大出口国Qatar建设高峰已过并于2011年达到产能目标,从目前到2020年预计投运的产能约为107MMTPA,其中澳大利亚为64MMTPA,包括Pluto T2-3, ArrowEnergy, Fisherman’s Landing, PNG LNG T3和 Liquid Niugini等液化产能。北美地区页岩气产量的大幅增加也增强了LNG出口预期,目前拥有19MMTPA的产能规划,仅次于澳大利亚。

【定价机制】目前具有代表性的日本JCC 定价机制下的LNG 进口价居高不下,亚洲溢价是区域性供需失衡的结果。日本、韩国和台湾的LNG进口价格(除去来源为印尼的LNG之外)均以日本JCC定价机制为标准,即为以与原油价格挂钩的LNG定价机制,计价公式为P=aX+b(其中P为LNG售价;X为日本JCC原油进口价格;a为与油价联动比率;b为常数,主要包括运费),以此定价机制得到的LNG价格远高于同期Henry Hub 和NBP天然气价格。亚洲溢价的影响因素包括价格决定方式,市场流动性,供应成本等,但其内在实质仍然是以日本为代表的亚洲国家为获得足量天然气供应而为区域性市场供需失衡所付出的代价。

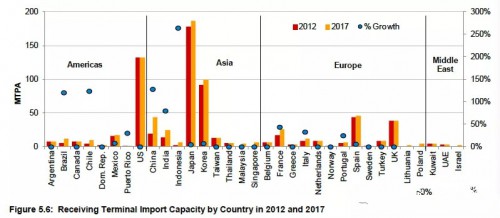

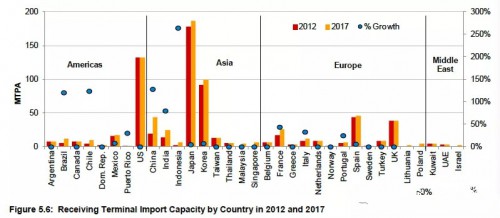

【基础设施】日本和韩国的LNG再气化装置不会再有快速增加,再气化装置的产能瓶颈是制约目前印度LNG发展的重要因素,而中国的建设节奏则相当激进。日本和韩国的再气化装置的利用率目前都低于50%,在LNG需求不再快速增加的背景下,未来再气化装置的扩展速度较为缓慢。亚洲的再气化装置的扩产在未来5年将由中国和印度主导,印度再气化装置超过100%的利用率凸显了其基础设施对LNG发展的制约。而中国的再气化装置的建设目标相当激进,过往的新产能扩建基于长协供货情况,而目前某些在建产能并无长协订单的支撑。

【能源政策】关注中国LNG下游消费市场的发展以及印度再气化装置的监管。根据中国的十二五天然气规划,LNG主要考虑满足中心城市的调峰需求。以LNG重卡为代表的LNG下游消费生态圈的构建在未来可能扭转目前中国进口LNG亏损的状况,进一步刺激进口需求,加大长协订单的规模,提升再气化装置的利用率。而印度目前的LNG能源政策的核心则在于再气化装置的监管,再气化装置的所有权和税收情况都将影响国内新产能的投资情况,进而影响国内LNG的需求和发展。