2017年12月28日,随着载有亚马尔项目第一批LNG的马哲睿号运输船抵达英国哈维奇港,作为管道气出口大国的俄罗斯,强势布局LNG争夺未来国际市场话语权。在欧洲竭力推行能源进口多元化的背景下,俄罗斯能否在欧洲市场续写王者荣耀?规划的LNG项目会否如期启动,助力其实现长期LNG增量供应的主导权?在对华合作上,除了天然气贸易俄罗斯还有哪些期待?

欧洲:主导地位下仍存隐忧

在2018年开年之际,俄罗斯天然气工业有限公司(俄气)发布数据称,2017年该公司向非独联体国家供气1939亿立方米,比2016年同期上升8.1%,刷新历史纪录。

欧洲一直是俄罗斯天然气最重要的出口市场。根据俄气数据,2017年,俄罗斯向德国出口天然气534亿立方米,对奥地利、捷克、斯洛伐克、荷兰和丹麦的供气份额也出现不同程度的增长,其中对奥地利供气增幅达40%。

惠誉企业部主管德米特里·马林琴科称,俄气创纪录的出口数据得益于欧洲对天然气需求上升,和相对来说具有竞争力的价格。目前俄罗斯天然气占欧洲市场份额约34%。俄罗斯国家能源安全基金会总经理西蒙诺夫认为,2017年欧洲天然气需求旺盛的部分原因是自身天然气产量减少,而天然气发电需求不断增加。在英国,燃煤电厂的关闭使数年之后燃气发电又成为主导。而法国在被爆出其核电站安全隐患之后,核能在其电力供应中的比例将在2025年之前降至50%,并将陆续关闭17座核反应堆。另外,2018年煤炭价格将小幅上涨,这将使天然气发电竞争力进一步增强。

尽管欧洲能源进口多元化的战略已推行多年,但目前仍没有可代替俄罗斯天然气份额的可靠气源。虽然来自美国萨宾帕斯的LNG早在2016年就已进入欧洲市场,但俄市场份额并未受到显著影响。美国LNG大部分销往邻近的拉丁美洲,而不是欧洲。2016年美国出口的第一船LNG运往巴西,智利和墨西哥也是主要出口市场,欧洲天然气市场也有来自卡塔尔的LNG,但卡塔尔天然气主要销往溢价严重的亚洲。而欧盟主导建设的“南部天然气走廊”项目计划对欧洲年供气量仅为100亿立方米,也不足以对俄罗斯地位构成威胁。

在欧洲市场,来自俄罗斯的管道气相对于LNG具有不可撼动的价格优势,俄气副总裁亚历山大·梅德韦杰夫此前曾表示,在2017—2018年度采暖季,美国LNG销往欧洲的价格为265—295美元/千立方米,而俄罗斯天然气在欧洲市场价格约为190美元/千立方米。国际评级机构标准普尔表示,根据测算,若欧洲天然气价格比现有价格高30%,美国LNG生产商才有利可图。

俄罗斯在欧洲市场前景并非坦途,首要威胁便是美国制裁。去年8月,美国对俄罗斯追加制裁,涉及的不仅是俄美的油气合作项目,还有与俄存在合作关系的第三国。北溪-2管道经波罗的海海底通往德国,设计年输气量为550亿立方米,将于2019年年底完工,项目预计造价95亿欧元。法国Engie集团、荷兰壳牌、奥地利OMV、德国Uniper和Wintershall等5家欧洲能源巨头已承诺提供47.5亿欧元的长期贷款。在美国大棒之下,上述5家公司可能被迫撤资,北溪-2项目或将出现融资困难等问题。

俄媒称,制裁的赢家将是美国LNG生产商,目的是想在欧洲大陆拓展其能源利益。Oilprice刊文称,美国LNG生产商的加入,或能改变欧洲天然气市场的游戏规则,目前美国LNG仅占欧洲天然气市场份额的10%,虽然份额不多,但足以使俄罗斯谨慎将天然气用作威慑邻国的能源武器,我们可以看到,虽然俄罗斯天然气巨头并没有丢失市场份额,但俄气正在做出一些明显的让步,例如采取更灵活的交易价格,随着油价走高,与油价挂钩的计价体系将受到挑战。

将土耳其作为过境国或将给俄欧双方带来隐忧。土耳其流管道计划从俄克拉斯诺达尔边疆区经黑海海底至土耳其,向土国及南欧供气,是近年来俄罗斯绕过乌克兰向欧洲输气的重要尝试。西蒙诺夫表示,土国国内线目前已建600千米,将在2018年夏季完工。第二条线即过境土耳其对欧供气支线的建设可能存在风险,土耳其将依赖这条线成为能源过境国,而土耳其的举动可能会给俄罗斯和欧洲双方都带来未知风险,欧洲拒绝南溪管道建设是“自找麻烦”,如果南溪管道如期建成,在去年12月欧洲接受俄罗斯天然气的重要枢纽——奥地利鲍姆加藤枢纽发生爆炸后,意大利也不会因此陷入断气窘境。

俄罗斯LNG项目表

LNG项目:能否如期启动有待观察

俄政府早在2009年颁布的《2030年前俄罗斯天然气行业发展总纲要》中提出,到2030年,LNG规划产量将占俄天然气总产量的10.5%—11.8%,LNG出口量将占天然气总出口量的12.1%—18.7%。目前俄罗斯仅有俄气控股的萨哈林2号和诺瓦泰克控股的亚马尔两个LNG项目,年产能分别为1080万吨和550万吨。

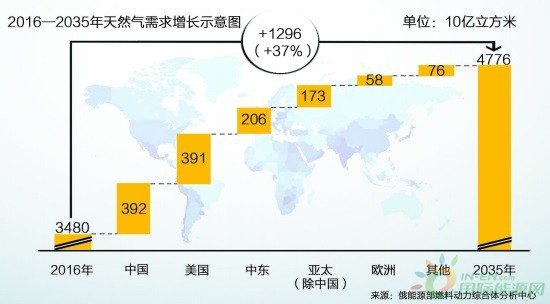

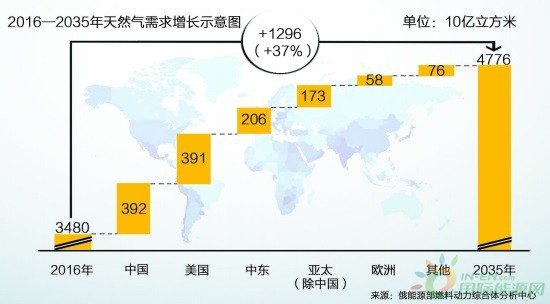

俄罗斯通过国家干预,规划LNG项目参与角逐,抢占未来需求缺口。根据俄罗斯能源部部长诺瓦克预测,在2016—2035年间,世界LNG需求将上升121%,从年2.5亿吨上升至5.51亿吨。而因为资源储量的原因,目前在建和获得最终投资决策(FID)项目产能仅仅能满足2024年前的需求,之后窗口将开启,在2035年前,需求缺口将达2亿吨/年。包括极地LNG、波罗的海LNG、萨哈林2扩建项目、伯朝拉LNG等俄罗斯在建和将建项目年产能将达6600万吨。诺瓦克称,俄罗斯LNG项目都具有较低的生产和物流成本,到2035年,俄罗斯在世界LNG市场所占份额将从目前的4%—5%上升至15%—20%。这意味着俄每年将出口LNG1000亿立方米。

俄罗斯是否真能与澳大利亚、卡塔尔甚至美国并肩,成为LNG出口大国?存在一定不确定性。首先,俄罗斯LNG面临激烈的市场角逐。中石油经济技术研究院分析师王新哲认为,目前全球LNG供应能力加速上升,2018年将有8个百万吨级LNG液化项目计划投产,新增产能集中在美国和澳大利亚,供应商竞争激烈,预计供应剩余能力有望进一步扩大。其次,俄罗斯LNG项目多位于北极和沿海大陆架,面临经济性方面的挑战。“俄罗斯的上游开采成本较低,亚马尔LNG从离岸成本上看和美国相当、优于澳大利亚,俄政府的支持力度或成为关键因素。”王新哲对本报记者表示。除此之外,项目还面临西方制裁带来的融资以及设备购买等问题,能否如期启动还有待观察。

从亚马尔项目发运的第一艘LNG运输船——克里斯托夫·马哲睿号。该船以道达尔集团已故前总裁马哲睿先生命名,且将马哲睿先生的胡须作为船头图案,向其致敬。

对华:积极参与市场培育

“西伯利亚力量”(中俄东线天然气管道俄罗斯境内段)首段管道点火开焊。

2017年,得益于北方地区“煤改气”工程大力推进,我国天然气消费量重回两位数增长,天然气对外依存度接近40%,这无疑为俄罗斯对华天然气出口注入一针强心剂。

除天然气贸易之外,值得关注的是,俄罗斯希望参与中国天然气市场的培育过程。中国石油大学俄罗斯中亚研究中心常务副主任刘乾表示:“俄罗斯希望与中国合作建设地下

储气库和燃气电厂,前者是为了保证东线供气稳定,后者则是为了扩大市场,增加中国的天然气消费。”

俄罗斯建设和利用储气库时间较长,技术和经验都比较成熟。以俄气公司为例,储气库网络能在供暖季节提供俄气公司20%—40%的供气量。在俄罗斯境内,俄气公司共运营22个地下储气库,在2017—2018秋冬季之前,储气库后备天然气储量超720亿立方米,在供暖季开始时的最大日采气量达到创历史纪录的8.05亿立方米。相比之下,随着天然气消费量的上升,我国天然气保障系统急需加强储气调峰能力建设,应对冬季供气紧张局面。截至2017年年底,我国地下储气库的工作气量仅占全国总消费量的3.4%,远低于国际上10%—15%的水平。

据中国石油天然气销售储备气公司相关人士介绍,目前我国已与俄罗斯在储气库建设方面展开了一系列合作,中国石油与俄罗斯天然气工业公司签订技术服务合同,对大庆升平火山岩储气库和浙江白驹水层储气库建设展开同步科学研究,解决建库难题。

另外,俄罗斯燃气发电比例大约为70%,而我国燃气发电在整个电力结构中的比例还很小,煤电和水电仍是我国发电的主要来源,可以借鉴俄罗斯在燃气方面的经验,利用价格竞争力创造市场利润。