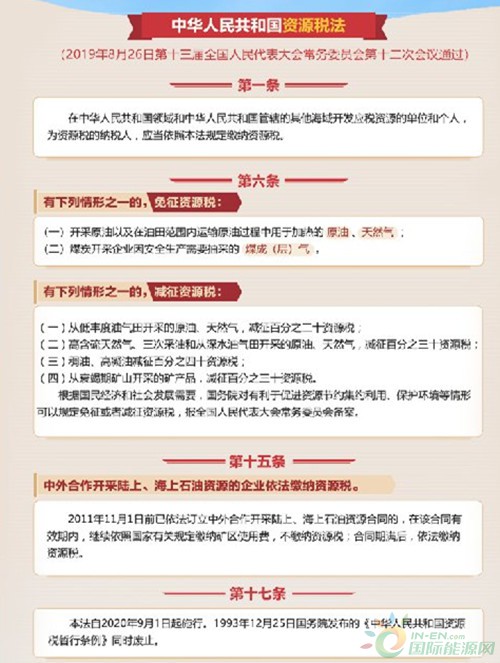

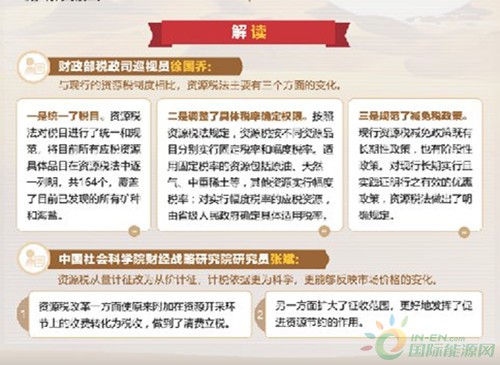

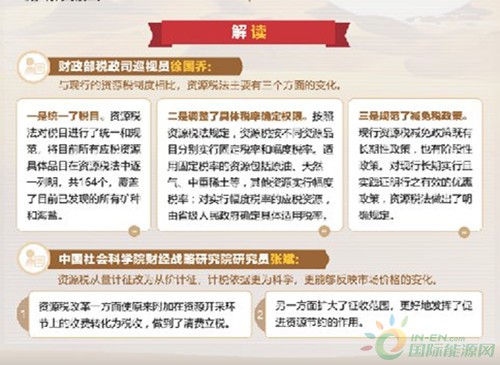

近日,《中华人民共和国资源税法》经第十三届全国人民代表大会常务委员会第十二次会议通过,自2020年9月1日起施行。这是在中国现行18个税种中,第九个完成立法的税种,对规范资源税的征管行为和缴纳行为具有重要意义。石油和天然气作为最早纳入资源税征收范围的矿产品,自1984年开始征收资源税以来,已经走过了35年的历程,但油气企业仍需适应从条例到税法的转变,提升绿色发展能力,促进高质量发展。

油气企业面临新挑战

从《资源税暂行条例》到《资源税法》的转变,并不仅仅是立法机构的变化,而是从更深层次上体现了中国正在贯彻实施的绿色发展理念的根本要求,有利于促进自然资源的综合利用和生态环境保护。《资源税法》的实施,将促进税务机关的征管更加规范和企业的知法、守法意识,贯彻落实好绿色发展理念,但从油气行业和企业发展的角度,也将面临一些新的挑战。主要表现在以下三个方面:

一是从价计征增加了提升经济效益的压力。按照规定,石油和天然气属于从价计征资源税的应税品种,按照销售额乘以具体适用税率计算应纳税额。一方面,油气企业将不能再享有石油和天然气价格上涨的全部收益,国家将按照适用税率所确定的比例享有价格上涨带来的红利;另一方面,随着中国油气资源采出程度的提升,油气勘探和开发成本已经呈现出明显的上升趋势,通过采取挖潜措施降低成本的难度越来越大,从价计征资源税将压低企业的盈利空间。特别是在油气价格呈现出下降趋势时,由于人工成本、折旧折耗等刚性固定成本在总成本中所占比例较高,以及实现边际产量花费的边际成本居高不下等原因,将使油气企业面临更大的经济效益压力。

二是减免规定增加了提升管理能力的压力。《资源税法》第六条所列举的减征和免征资源税的情形中规定,对油气开采及油田范围内运输过程中用于加热的原油、天然气免征资源税,对低丰度

油气田开采、深水油气田开采以及高含硫天然气、三次采油、稠油、高凝油等确定了不同程度的减征比例。同时,第八条规定,免税、减税项目,应独立核算销售额,不能独立核算或者不能准确核算销售额的,不予免税或者减税。与之前实行的按油田分别确定综合减征率和实际征收率的做法有较大的不同。这要求油气田企业应从基础管理工作入手,优化安排产能建设,准确确定产量、生产自用量和商品量、销售量,并根据市场变化和国家的价格政策,以合理、充分、科学的依据对不同方式所开采的原油、天然气及其品质确定销售价格,分别规范核算,以符合税法规定和征管要求,满足享受减征或免征资源税的条件。

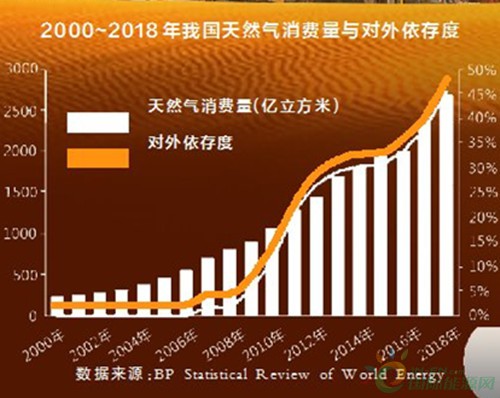

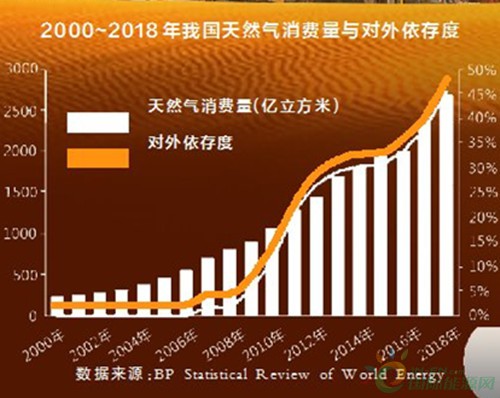

三是非常规天然气征税增加了投资上产的压力。目前,油气行业正在按照国家的规定积极加大勘探开发力度,特别是加大了对非常规天然气的投入,以尽快增加天然气产量,满足中国快速增长的对天然气消费的需求。在颁布的《资源税法》中,将页岩气、致密气、煤成(层)气等国家政策正在鼓励加快上产的非常规天然气,以及被业内广泛寄予厚望的天然气水合物纳入了资源税税目表。如果在税法实施之后对非常规天然气的开发没有给予相应的明确的减免政策,将减弱目前正在执行的补贴政策的实际效果,很可能影响到企业的投资积极性,不排除对非常规天然气投资出现减缓的迹象。如果不能保持对非常规天然气资源投资持续增长,将增加实现国家制定的非常规天然气发展目标的难度。对肩负落实加大

油气勘探开发力度要求和承担天然气保供任务的国有油气企业而言,所面临的投资上产的压力将会更大。

以精细化促发展

《资源税法》的实施已经箭在弦上。在中国境内从事油气开采业务的企业应加强对税法的学习和理解,充分认识到实现人与自然协调可持续发展的重要性,认真处理好油气资源高效开发利用、生态环境保护与企业发展的关系,以《资源税法》实施为契机,以精细化为抓手,加大内部改革力度,改进优化生产经营管理模式,提升企业高质量发展能力。至少可以从以下四个方面做好相应工作。

首先,要精细化油气田开发方案。改变以往以产量为中心的生产组织和经营管理模式,从油气田开发方案的设计和编制入手,精细到生产经营的每一个环节,精确设计生产工艺流程,将资源税等税收因素纳入方案评价模型,精准评估投资、产量、成本、效益之间的关系,切实做到以经济效益为中心编制开发方案,严格控制建设规模、投资规模,使所有边际产量都要实现边际效益。同时,在开发方案的编制和评价过程中,对于可以享受资源税减征规定的情形,应更加充分地考虑和评估其生产的边际成本与减征的资源税额之间的平衡,不应为了享受减征而盲目加大开采力度和实施稳产增产。否则,将可能影响到企业未来的可持续发展能力。

其次,要精细化油气田经营管理。对石油和天然气征收资源税以来,从征管的角度一直要求对不用的税目,特别是适用减免税的情形,要做到明确的区分。但为了便于征管,征管机关采取了不同的变通,目前所实行的按以前年度的销售额确定综合减征率,并进而确定实际征收率的做法已经广为熟知。因此,在《资源税法》具体征管办法出台之前,油气田企业应未雨绸缪,转变惯性认识和习惯做法,按照税法的规定从生产、自用、销售、价格、会计核算等各个环节都要实施精细化管理,完善核算基础和制度流程,准确核算不同应税税目和不同减征情形的销售额,夯实资源税税基,准确计算资源税减免税额和应纳税额,做到准确报税和缴税。

再次,要精细化油气田税收筹划。恪守税法规定,照章纳税是企业的基本义务。油气田企业作为资源税的纳税人必须按照税法规定做好企业生产经营各环节的优化,强化税收核算基础工作,及时缴纳税款。但是,对资源税法实施过程遇到的实际问题和困难、疑惑,要加强分析研究,并通过适当的方式和途径向资源税征管部门,以及税法规定的有相应调整减免税权限的政府机关和立法机构客观真实地反映情况,本着优化企业营商环境、促进国家油气安全的基本原则,提出有建设性的建议。比如,中国油气资源禀赋差与快速增长的油气消费需求之间的矛盾较为突出,国家已经提出并部署了加大国内油气勘探开发力度要求、目标和措施,以油气增强稳产增产能力,在资源税法实施后,需要处理好对油气征收资源税与增加油气产能建设投资压力、征收资源税与现行征收石油特别收益金、征收资源税与

非常规天然气开发补贴政策等多方面的关系,以及研究参照国际经验,按照油气开采业务实现的最终收益征收资源税的可行性。再比如,对油气征收资源税没有考虑到随着油气开采进程的延续而出现产量递减、成本递增的现实,能否参照国际较为普遍的做法将征收油气资源税的方式调整为产量递增、税率递减的阶梯税率模式,以反映油气行业发展和投入产出的基本规律。

最后,要精细化油气田合资合作。要充分正视资源税法实施之后给油气田企业带来的降低成本和增加经济效益的压力。一方面,要提高对自身控制油气开发成本能力的客观认识,另一方面要提高对通过矿权转让或开展合资合作降低开发成本,盘活油气资源的认识,分区块、分油(气)田测算评估合资合作的潜力,科学制定合资合作策略和方案,广泛吸引不同投资者参与矿权转让或合资合作,增强油气资源的综合开发和利用能力。