随着北方供暖季的来临,国内

液化天然气(LNG)迎来需求高峰期。

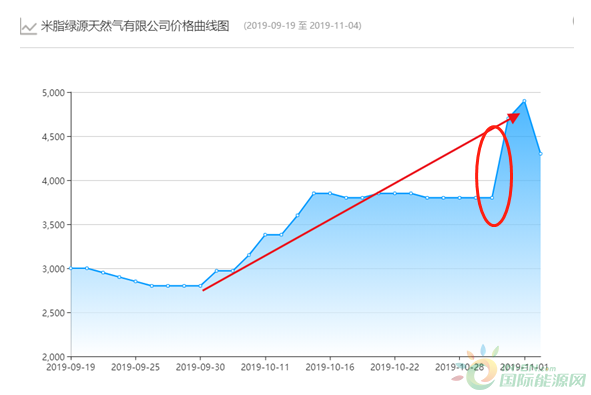

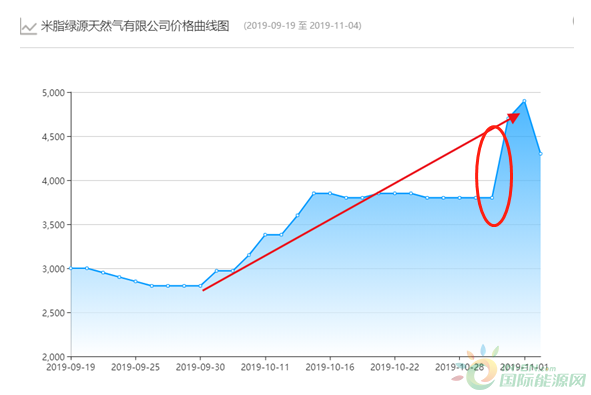

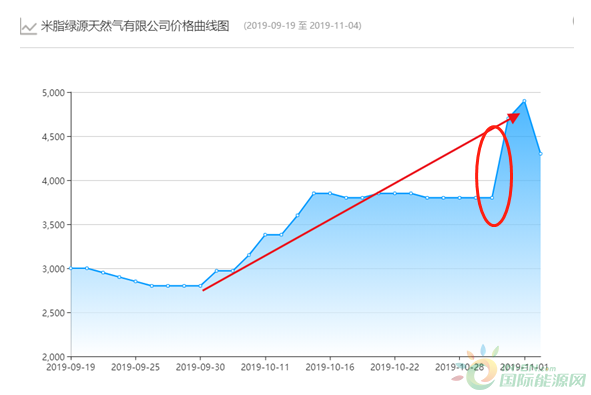

液化天然气(LNG)气源价格在11月底迎来大幅上涨,在宁夏、甘肃、内蒙、陕西、山西等地液化天然气厂家均在大幅上涨出厂价格,最大调涨幅度为1500元/吨,最低涨幅也在600元/吨。在国内价格大幅飙升的同时,同期全球主要天然气市场价格却在持续走低,2019年11月东北亚现货价格为6美元/百万英热单位左右,同比下降接近50%。

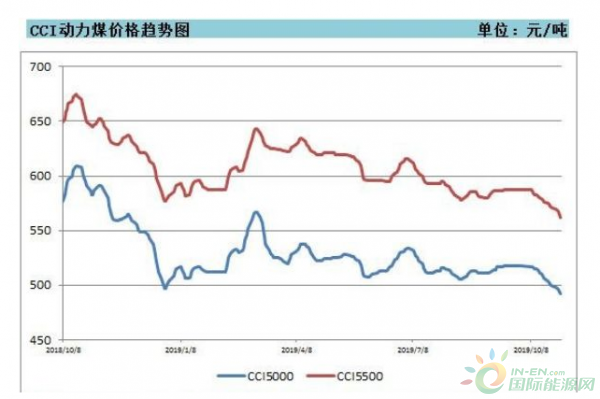

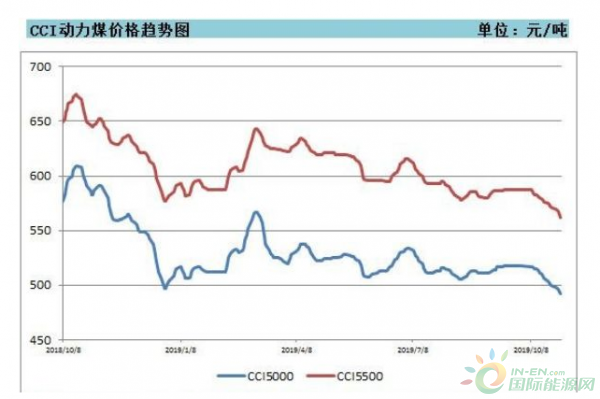

在液化天然气价格暴涨的同时,国内动力煤价格在持续下滑。10月份,中国煤炭资源网CCI动力煤价格显示,CCI5500动力煤价格在一个月内下调25元/吨,跌幅4.2%。而11月2日,国内最大的动力煤供应商——神华集团公布了11月份的月度长协价,将动力煤报价进一步下调。

一夜暴涨千元,LNG迎来供暖需求高峰期

行业人士将价格上涨指向,10月底的一次市场竞拍活动。10月30日,中石油西部天然气销售公司在重庆石油

天然气交易中心开展11月上半月长庆油田周边资源线上竞拍交易。

根据竞拍结果,竞拍底价1.57元/方,对比上次竞拍上调0.16元/方,最终成交价格2.6~2.75元/方不等,对比10月下半个月竞拍成交价格涨0.97元/方~1.05元/方。

卓创资讯天然气行业分析师冯海城表示,此次竞拍气量的成交价格,已经超过去冬今春中石油直供西北LNG工厂气源的最高价2.68元/立方米。虽然竞拍量仅占参与竞争工厂总产能的30%左右,但是直观的气源价格上涨,将直接带来工厂生产成本的增加,在目前北方即将开始大规模供暖的前夕,这也成为影响工厂大幅上调报价的直接原因。

在此消息的影响下,全国LNG出厂价格“暴涨”,当天出现近年来单日最大涨幅。西北地区宁夏、甘肃、内蒙、陕西、山西等地液厂最大调涨幅度为1500元/吨,最低涨幅也在600元/吨。在西北工厂的带动下,全国其他地区LNG工厂一致大幅上调,华北、华东地区上调100~800元/吨,而沿海接收站也上调了100~350元/吨不等。据生意社数据监测:10月30日LNG均价为3840元/吨,31日均价为4750元/吨,单日上涨了近千元,涨幅为23.7%。

11月4日,在重庆石油天然气交易所挂牌成交的LNG价格出现小幅回落,但总体基本维持在4100元~4600元。比一个月前,上涨幅度达到1500元以上。

国外价格在暴跌,天然气对外依存度继续攀升

在国内价格大幅飙升的同时,同期全球主要天然气市场价格持续走低,2019年11月东北亚现货价格为6美元/百万英热单位左右,同比下降接近50%。

据中国海油有关人士介绍,今年以来,全球LNG市场整体呈现供大于求局面。2019年1~8月,全球LNG供应量约2.4亿吨,同比上升约15%,预计全年新增LNG产能为2009年以来最高值。作为需求侧主力的亚洲地区LNG进口增速明显放缓,1~8月LNG进口量约为1.6亿吨,同比增长仅约4%,日韩等传统市场同比出现下降。今年以来,全球主要天然气市场价格持续走低,2019年11月东北亚现货价格为6美元/百万英热单位左右,同比下降接近50%。

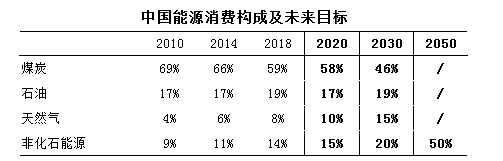

反观国内,随着 “蓝天计划”的持续推进,“缺油少气”的中国天然气的对外依存度正在日益攀升。2007年到2018年,我国天然气消费量年均增长190.7亿立方米,

天然气产量年均增长82.8亿立方米,供应缺口不断扩大,天然气进口量年均增长达107.9亿立方米。2018年天然气对外依存度超过40%,能源的安全形势比较严峻。

从发改委前三季度的天然气运营快报来看,前三季度,天然气产量1276.1亿立方米,同比增长10.4%;天然气进口量974.1亿立方米,同比增长9.9%;天然气表观消费量2224.6亿立方米,同比增长10.3%。综合国内外多家咨询机构研究结论来看,预计2020年我国天然气需求量达到3300亿方,2025年增至4500亿方,2030年增至5500亿方。

在需求旺盛的推动下,国内正在加大推动天然气基础设施互联互通和储气能力建设工作力度,基础设施布局逐步完善,互联互通工作持续推进,万众瞩目的国家油气管网公司挂牌也在临近。2018年至2019年供暖季,“南气北上”等互联互通工程实现了新增供气能力6000万立方米/天的目标,有力保障了华北地区天然气供应。截至2018年底,我国天然气干线管道总里程达7.6万千米,一次输气能力达3200亿立方米/年。

动力煤价格在持续下跌

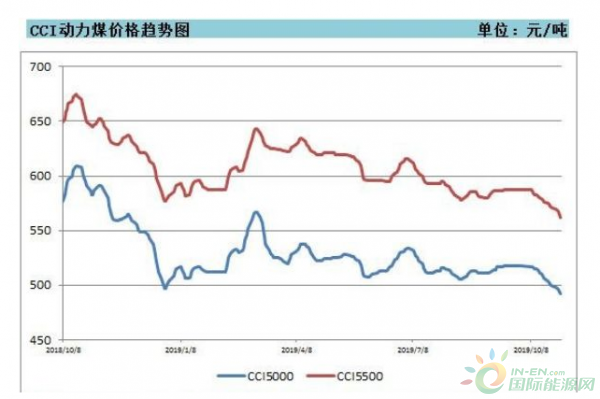

在液化天然气价格暴涨的同时,动力煤价格却在持续下滑。因为下游电厂存煤可用天数已经达到了一个月,电力消耗并没有出现明显上升迹象。

数据显示,10月份,中国煤炭资源网CCI动力煤价格显示,CCI5500动力煤价格在一个月内下调25元/吨,跌幅4.2%。11月1日最新一期的CCI动力煤价格显示,CCI5500动力煤价格报558元/吨,持续第15期下跌。

11月2日,国内最大的动力煤供应商——神华集团公布了11月份的月度长协价,动力煤5500大卡煤报价570元/吨,比10月份下跌17元/吨,动力煤5000大卡煤报价499元/吨,比10月份下跌19元/吨。

下游电厂库存高企成为动力煤价格持续下滑的重要推手。数据显示,截至11月1日,全国重点电厂库存达到9178万吨,刷新了自2018年12月以来的新高。而沿海六大电库存也维持在1669万吨以上水平,可用天数为29.5天。高库存背景下,电厂采购积极性较差,基本以长协煤为主。

国内外动力到岸价差明显,推动进口煤增加,使得国内动力煤消化不良。今年以来,虽然有各种进口限制,但中国的煤炭进口量仍然保持了强劲增长。海关数据显示,今年1~9月中国共进口煤炭2.51亿吨,同比增长9.5%。全年煤炭进口预计将超过3亿吨,或可能达到3.2亿吨。

汾渭能源煤矿数据库显示,2016~2018年,中国共关闭了7亿吨煤炭落后产能,2019~2020年间有望继续关闭1.4亿吨。如此,中国将超额完成2016~2020年间关闭8亿吨煤炭产能的目标。

在国内动力煤供给侧改革的推动下,中国对于动力煤的进口限制政策对国内及国际煤炭市场影响一直很大。国内通常使用关税、质量检测、进口配额、通关限制等措施来控制煤炭进口。既便如此,今年下半年以来,我国南方进口煤开始大量涌入。三季度,沿海地区进口煤占到总调入量的29.4%。分析人士指出,大量用户争先恐后采购进口煤,不仅仅影响了煤价的走势,更是影响了国内煤炭产运需各环节的畅通运行,造成环渤海港口煤炭压港,下水不畅;更深层次的影响是,国内用户对进口煤依赖性过强,将沿海煤市的话语权和改革红利让给进口贸易商,不过便宜的进口动力煤有助于改善发电企业的盈利状况。

燃气股躁动,煤炭股下跌

连日来天然气价格大幅上涨,也带动了A股燃气股跟着躁。11月4日,天然气板块大幅上涨。截至收盘,深圳燃气收涨8.96%,新天然气收涨7.3%至30.87元,重庆燃气、贵州燃气、光正集团等相继跟涨逾4%。在20个交易日内,WIND燃气指数已经上涨了12%。

与燃气股躁动相比,煤炭股则出现普遍下跌局面。在过去20个交易日内下跌了2.4%。