景顺资产管理公司资深投资组合经理Justin Leverenz 在近期的报告中表示, 预计未来十年,

LNG市场规模将在2018年的基础上翻番。

在中国崛起之前,

大宗商品很少与爆炸性的消费增长联系在一起。但随着中国经济增长趋于平稳,商品需求爆炸性增长的时代也逐渐远去。但有一种商品除外,那就是LNG。

LNG从“替代品”到“必需品”

景顺资产管理公司资深投资组合经理Justin Leverenz 在近期的报告中表示,十分看好LNG 在未来十年的表现。

实际上,LNG 市场已经低迷好一阵子了。在2011年-2016年,全球LNG消费仅仅增长1700万吨。但是,在2017年和2018年,需求猛增了6300万吨。2018年,全球LNG市场规模达到了3.2亿吨。Justin Leverenz 预计,未来十年,LNG市场规模将在2018年的基础上翻番。

目前,LNG市场的需求和供给段都在发生变化。

需求方面,中国和其他亚洲国家都在试图调整能源结构,寻求安全、价格合理的清洁能源。天然气也一直被认为是替代能源。不过天然气对煤炭和原油等传统重污染能源的替代,仅限于俄罗斯和美国这样的储藏丰富的产地国,或者欧洲国家以及日本等发达国家。

2018年,中国天然气进口超过日本,成为全球天然气进口第一大国。LNG 从“替代品”成了“必需品”。而未来LNG的最大需求方将不再是日本,而是中国和其他非日本的亚洲国家,比如印度。

供给方面,也在发生一些转变。2016年,卡塔尔占全球天然气供应的三分之一。预计到2020年,卡塔尔的天然气供给地位,将会被澳大利亚取代。三年前,美国还不是LNG市场的玩家,但到2020年,美国的LNG产量预计占到全球的六分之一。最后是俄罗斯,预计在未来十年至少占据全球G市场十分之一的份额,很有潜力成为下一个卡塔尔。

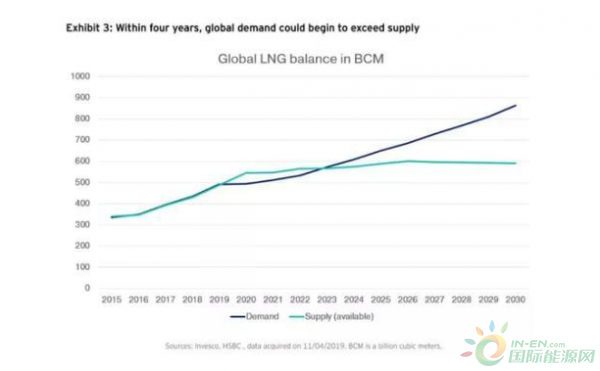

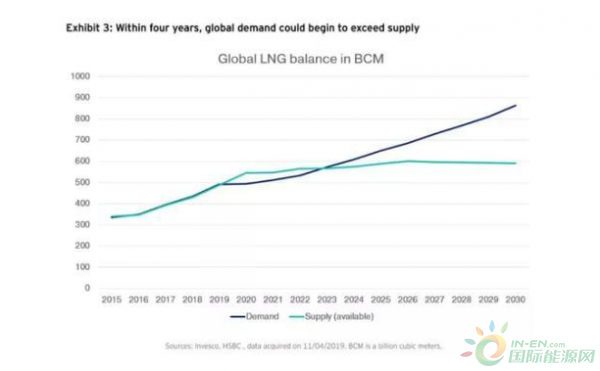

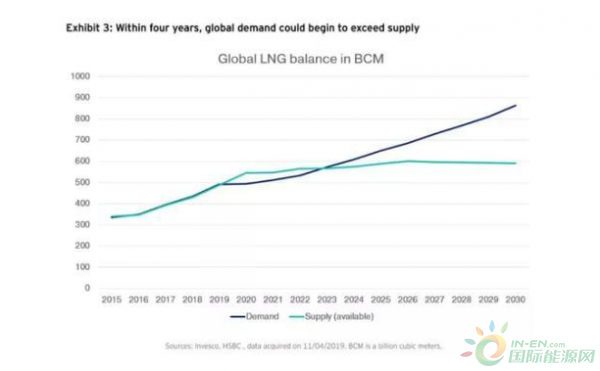

这些都不是最重要的,重要的是,LNG市场预计在2020年开始变得紧张,而未来十年将是一个供不应求的状态。因为在2014-2016年油价暴跌期间,能源公司对液化天然气的投资不足。这些能源公司缺乏足够数量的可行项目。

LNG 市场爆发似乎是必然的,现在的问题是如何投资。

能源行业研究和咨询公司之一伍德麦肯齐(Wood Mackenzie)最近估计,在过去十年中,“15个最大的非美国LNG项目没有按期交付,总计超过预算800亿美元”。即使在全球范围内,要找到靠谱的LNG 投资项目也并不容易。

Justin Leverenz 表示,按照景顺资产管理公司的投资方式,从全球范围内来看,俄罗斯天然气公司Novatek是一个不错的目标。

景顺资产管理公司的投资方法是,寻找具有独特和可扩展资产基础的公司、在文化上倾向于持续创造价值的管理层/所有者,以及出于某些暂时原因而无法反映出这两种优势的股票估值。

Novatek是一家在俄罗斯上市的私营天然气公司,于2017年底启动了其首个也是全球最大的(非政府所有)液化天然气项目——Yamal液化天然气项目。该公司在比较极端的天气环境下,仍然按时、按预算推进项目。

Novatek的长期战略是,到2030年将其LNG产能目标,从之前的5700万吨/年提高到7000万吨/年。因此,去年法国石油天然气公司道达尔以超过Novatek市值一半的估值,收购了Novatek第二个未来项目(北极液化天然气-2)的股份。

Novatek 和中石油也有密切的合作。

国内LNG 已涨,长期价值凸显

统计局14日,2019年11月上旬与10月下旬相比,液化天然气(LNG)环比涨幅较大,达10.5%%。

兴证化工团队表示,原料气成本方面,中石油对西北地区的LNG工厂的原料气供应价格为1.48元/立方米,环比上周持平。供应方面,本周LNG液化工厂开工率为52%,环比上周提升1个百分点。需求方面,北方地区于11月15日起开始全面供暖,管道气需求有所提升,同时工业对LNG需求有所修复,部分LNG工厂液位较低,并无出货压力,LNG低价惜售。本周华北易高LNG出厂价格为4100元/吨,价格环比提高50元/吨。

东兴化工在研报中表示,我国天然气供需失衡,发展前景广阔。在全面推进“煤改气”的政策指导下,2018年我国天然气消费量为2830亿立方米,同比增长16%;而天然气产量为1615亿立方米,供需缺口达1215亿立方米,对外依存度高达42.5%。工业和运输业用气将贡献天然气消费的主要增量,未来天然气消费将保持10%以上的高速增长,我国天然气供需失衡仍将继续。

我国现阶段投产的LNG接受站有23个,总计每年接受能力为7005万吨/年;未来1-2年内规划建设的LNG接收站接受能力为6080万吨/年,2020年之后长期规划建设的LNG接收能力也达到6200万吨/年。

三桶油、城燃企业和综合性能源公司纷纷加速LNG进口布局,国家管网公司成立后LNG接收站气化进管网的通道有望被完全打开,LNG接收站的投资收益依然具有极大的吸引力。