非洲天然气产量逐年增长,受新冠疫情等负面外部冲击影响不大,增速过去十年间高于全球平均水平;尽管非洲部分探明天然气已出口,但出口增长潜力依然巨大,液化天然气出口能力预计将持续增长。需求端看,短期内欧洲脱离俄管道气供给的缺口使液化天然气需求大幅增加,过去十年间非洲国内天然气消费增速位居全球榜首。我国和非洲在发展上存在独特的互补关系,并且中非贸易与非洲各国的经济地位提升也能起到相互促进的作用。

一、供应端:非洲天然气产能预计持续上升

从全非洲的天然气生产分布来看,阿尔及利亚占非洲大陆天然气产量的37%,其次是埃及(25%),尼日利亚(17%)和利比亚(8.5%)。虽然安哥拉、喀麦隆等其他生产国在过去十年中产量由于液化天然气出口而有所上升,但相对于北部邻国,它们的产量仍然很小。

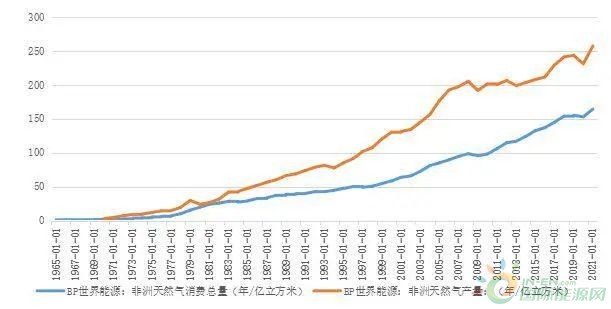

除埃及和利比亚外,大多数市场的天然气生产仍受出口推动。从产能增长来看,受利润丰厚的出口驱动,尽管受到商品价格波动以及新冠疫情等外部冲击的影响,非洲天然气产量在2011年至2021年间依然以年均2.5%的速度增长,高于2.2%的世界平均水平。

从生产角度观察,非洲天然气生产可能因新冠疫情加剧的当地生活水平差距扩大及贫困水平上升受到负面影响。约3%的贫困人口比率上升和3700万非洲新增极度贫困人口将令公共支出的很大一部分负担转移到经济领域。

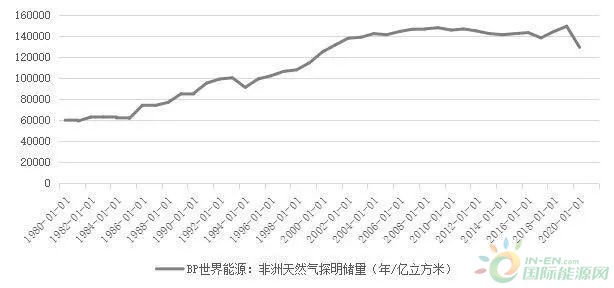

近年来非洲本土及跨国企业对当地天然气资源的勘探持续取得巨大成果。2010年至2020年间,全球发现的天然气中有40%位于非洲。从原材料角度观察,得益于在莫桑比克(2010-2014)、坦桑尼亚(2010-2014)、埃及(2015)、塞内加尔(2015-2017)、毛里塔尼亚(2015年和2019年)、科特迪瓦(2021年和2022年)和阿尔及利亚(2022年)相继取得的重大成果,非洲的天然气储量在过去10年间持续增长。对于以往对伴生气燃除的削减也令非洲液化天然气的生产获得了更多原料,提高了原材料的利用率,达成生产与减碳的双赢局面。目前为最密集燃除区域的中部非洲可能受益于将原燃除气体货币化的新策略。

二、本土消费结构:贫困阶层市场渗透率仍有增长潜力

非洲当前的能源结构以高排放高污染的传统能源为主,例如会对公众健康与环境造成负面影响的生物质、木材与木炭。特别是当地以煤炭、石油和天然气为主的电力结构,非洲各国煤炭与天然气的分布是至关重要而又差别巨大的。最多使用燃煤发电的是南非,而燃气发电却主要处在埃及和阿尔及利亚。另一方面,非洲撒哈拉以南严重依赖石油以支撑其由稀疏的自备电站和柴油发动机组成的分散式发电行业,但其分布式柴油容量并不乐观,约在45GW至100GW之间。

国际能源署关于非洲能源平衡的桑基图显示,非洲最终能源消费的大部分为生物质与进口,但却出口了其三分之二的石油和大部分天然气,同时燃料功率损耗的显著程度进一步带来了能源压力。在对天然气采用率提高的探索中,非洲大陆寻求将天然气转向国内市场,并在利润丰厚的出口收入和当地发展的紧迫需求之间找到适当的平衡。但非洲本土天然气需求的增长也将导致非洲天然气供给流向当地的份额增加,对非洲天然气出口活动造成影响。

在非洲当地利用天然气提供所需基本负荷电力对比将其大多用于出口并依赖传统能源能节省大量气候成本。国际能源署数据显示,改用燃气发电对比煤炭将减少45%-55%的温室气体排放,在工业和家庭中用天然气代替煤油和柴油也可以减少三分之一的排放量。天然气清洁与低或零主要空气污染物(PM2.5,硫氧化物及氮氧化物)排放的燃烧特性能为非洲以南非(85%)为主的煤炭排放污染国的脱碳做出显著贡献。尽管需要新一套的开发、运营和维护方法,甲烷排放管理及减少燃除项目是天然气行业获得运营许可并确保天然气的供应和交付的先决条件,并使非洲天然气行业具备竞争性及可持续性。

尽管非洲天然气生产依然主要由利润丰厚的出口驱动,例如西非地区多国将国内天然气货币化并留以出口,当前消费非常有限,但非洲与天然气储量严重不匹配的低天然气渗透率同样意味着当地能源贫困下的巨大潜在市场。通过在当地采用天然气,非洲能推动以其为基础的工业化以创造就业机会,通过化肥和石化产品的生产扩大供应链,通过水泥、钢铁和海水淡化等能源密集型行业的增长实现经济多元化;在无水电或地热等替代方案的国家进行燃气发电、以燃气发电替代燃煤和柴油发电、以天然气替代木材、生物质、木炭和柴油供给家庭与行业,最终提供更清洁、更实惠的能源以对电力结构进行脱碳,并加强国家和地区电力系统。天然气行业的高就业乘数将为非洲创造大量直接、间接或诱发的就业岗位,同样因价值链的跨度与在各行业可能的应用而具备强大的地方经济乘数效应,这些正面的影响随着非洲失业率创下历史新高和地区贫富差距增大变得愈发不容小觑。

三、出口市场:欧洲和亚洲消费市场是非洲天然气国际贸易的主要地区

过去二十年间,全球对于液化天然气需求的持续增长支撑了全球液化天然气贸易的发展。亚洲与欧洲已经崛起成为强劲的需求中心,进口数额巨大的天然气以推动其经济、摒弃煤炭并整合更多可再生能源。自2022年来,俄乌冲突造成的影响对全球天然气行业造成了巨大冲击。俄罗斯对欧洲天然气供给的急剧减少后,欧洲为逐渐过渡脱离俄罗斯管道天然气供应而对可供替代的天然气来源的急切需求,短期内将令替代管道气的液化气成为天然气贸易增长的重要因素。长期来看,亚洲全球市场亦对天然气具有递增的需求。在当前天然气贸易流向调整、美国作为主要LNG出口国的形势下,当前国际上对LNG需求的需求仍有巨大缺口。非洲作为具备巨大潜力的天然气行业新竞争者,有望藉由这一机会窗口,将自身重定位为一个战略可靠的全球天然气供应中心。

四、对华贸易:非洲天然气供应对我国发展起到助推作用

我国与非洲的天然气贸易联系很大程度上根植于国内的能源结构对于石化能源进口的依赖。自2008年始,我国已成为世界上最大的一次能源消费国,其占全球一次能源消费的份额在1980年至2018年间由8%上升到22%,并增长六倍达到了31.64亿吨油当量(Mtoe)。尽管占其一次能源消费主导地位(接近60%)的煤炭几乎能自给自足,但对于石油(略低于20%)和天然气(7.3%)等战略资源却主要依赖进口。自1994年成为了石油净进口国、2007年成为天然气净进口国以来,我国已经是全球最大的石油和天然气进口国,但对这两种燃料的消费量仍在强劲增长。为确保供应,我国确立了实现石油和天然气来源多样化的目标,旨在增加石油和天然气供应商以减少对中东的依赖。这些替代的能源来源是中亚、俄罗斯、东南亚和撒哈拉以南非洲 (SSA),而在此战略中撒哈拉以南非洲 (SSA)的重要性毋庸置疑,且安哥拉(为中国提供近1万桶/天,超出其每日产量50%的原油)以及最近的刚果共和国和加蓬为其中的重中之重。

2017年我国成为全球第二大LNG进口国,LNG对我国天然气供给的贡献已超越了进口管道气。与对基础设施要求高,具有周期长、投资规模大特点的管道气进口项目相比较,仅需要国内有接收站以实现和LNG运输船的接驳的LNG进口项目在长协的基础上增加天然气现货合约,具备投资规模相对低、单笔协议进口规模小且灵活的优势,未来将成为我国天然气的主要供给气源。在俄天然气供应加快向亚洲地区倾斜的现今,迅速发展的非洲天然气供给对具有巨大能源需求的我国同样重要。

我国和非洲在发展上存在独特的互补关系,并且中非贸易与非洲各国的经济地位提升也能起到相互促进的作用。一方面,非洲的丰富资源可出口供给我国,以满足我国高速增长的经济和蓬勃发展的基础产业与制造业的需求;另一方面我国也恰好拥有庞大的制造业、产能及大量资金,而严重依赖资源出口、制造业匮乏的非洲各国经济则需求门类齐全且可负担价格的工业品、帮助建设基础设施的外来力量,是我国所需的开放稳定的市场。我国对非援助能促进非洲持续发展,有效提升其资源开采与运输的效率,以及当地市场购买力,最终达成双赢。作为非洲原油、非原油初级产品出口的的重要伙伴,我国同样是非洲工业制成品进口的重要来源地。由于非洲石油和天然气的产量和储量丰富且增长显著,对天然气基础设施需求巨大,我国基于非洲对天然气输送管道工业制成品的需求对非洲的焊管出口呈现递增趋势,为其天然气基础设施建设提供了相当大的帮助。同样地,我国提供的相关知识与工艺也加快了安哥拉等非洲国家建立完整现代化石油和天然气工业体系的脚步,为非洲天然气行业的未来发展注入活力。

切换行业

切换行业

正在加载...

正在加载...