国际油气市场看点何在

日期:2019-09-03 来源:能源评论•首席能源观 作者:陈蕊 白桦 霍丽君

IEA最近连续两个月下调2019年全球石油需求增长,已低于2018年需求增量,也明显低于1月预期。下半年,影响油价的核心因素包括:“减产联盟”减产、美国页岩油增产、全球宏观经济形势,其他因素则来自中美贸易关系演进、美伊关系进展、中东地缘政治局势、委内瑞拉局势、美联储货币政策走向、美国大选、IMO新规等。

上半年油气行情

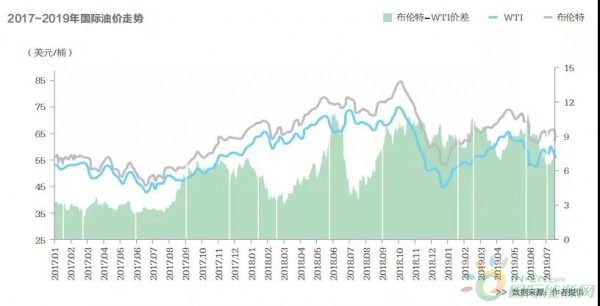

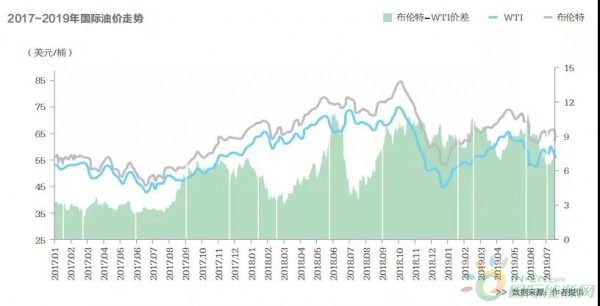

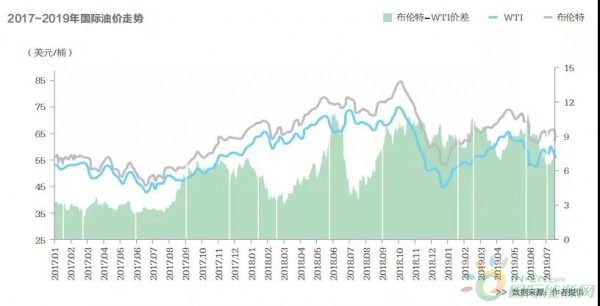

国际油价震荡冲高后有所回调。上半年,世界石油供应实质性收紧、地缘政治事件多发加剧市场供应短缺风险、金融环境改善等因素,使国际油价从年初持续上涨至4月下旬,4月24日布伦特原油期货价格最高升至74.57美元/桶,为2018年11月以来最高,相比去年12月低点提高24.1美元/桶,升幅达47.8%。

随后,因“减产联盟”超预期减产、伊朗和委内瑞拉石油供应下降预期等因素,给油价带来的支撑作用已基本兑现,市场不确定性增加,同时全球经济前景不佳、中美经贸磋商再生波澜给油价带来较大下行压力,国际油价从年内高位大幅回调。6月5日,布伦特原油期货价格最低跌至59.97美元/桶,相比4月中旬高点下跌14.6美元/桶,跌幅为19.6%。2019年上半年,WTI原油期货均价57.45美元/桶,同比降8.02美元/桶,降幅达12.25%,波动范围在46.54~66.3美元/桶;布伦特原油期货均价66.17美元/桶,同比降4.99美元/桶,下降7.01%,波动范围54.91~74.57美元/桶。

首先,全球天然气供需宽松加剧,部分市场供大于求。上半年,全球天然气需求整体偏弱,供应充足。北美需求在气温小幅波动的影响下相对稳定;欧洲受风力发电量增加、煤炭价格走低以及多来源气源竞争等影响,天然气需求相对疲弱;亚太市场由于受冬季库存高企、接收能力饱和等因素限制,现货进口需求持续不旺。供应方面,上半年,全球新增6个LNG液化项目,产能1826万吨/年,主要是美国、澳大利亚和俄罗斯。截至目前,全球已投产液化项目合计产能4.1亿吨/年。LNG供应过剩在液化能力快速提升作用下进一步加剧。

其次,价格维持近年相对低位,欧亚价格跌幅超过20%,亚洲市场对全球影响增大。上半年,美国HH(亨利港)价格较冬季回落,HH均价2.76美元/MMBtu(百万英热单位),同比下跌7.1%。欧洲NBP(英国国家天然气交易中心)价格受需求波动影响,均价5.34美元/MMBtu,同比下降28%。

东北亚LNG现货价格处于低位,均价6.93美元/MMBtu,同比下跌24.4%。值得一提的是,今年3月亚洲进口LNG现货价格首次低于欧洲。主要原因是,亚洲各国对上一年冬季供应紧张,特别是中国LNG市场出现的较为严重供应短缺、价格飙升情况的预防,于夏秋季提前备货,而进入冬季后需求疲弱、接收站能力饱和,现货价格持续走低,出现亚洲LNG现货价格低于欧洲的情况,但这只是短期现象。中长期看,亚洲价格仍高于欧洲,但欧亚价格联动性加强,价差进一步缩小,亚洲对全球LNG市场影响作用愈加明显。

最后,LNG市场全球化特征愈加明显。上半年,全球LNG贸易量1.77亿吨,同比上升14%。现货贸易量占全球LNG总贸易量的比重由2012年的18.7%上升到27.2%,短期贸易量则超过32%。随着目的地条款的松动,LNG更广泛地在各地区间流动,全球化趋势明显。近年,转出口贸易量持续提升,但今年上半年由于欧亚消费市场均呈现需求疲弱现象,转出口贸易量下滑。

下半年油价走势

总体来看,下半年国际油价将低于上半年。

一是“减产联盟”将继续较好执行减产协议,继续对市场和油价构成一定支撑。“减产联盟”7月产量政策会议决定将120万桶/日的减产协议延长至2020年3月底。该联盟自2016年底成立以来总体发挥了较好的稳定市场供需的作用,预计下半年以沙特为首的产油国将继续执行减产协议,从而给供应端带来一定支撑。

不过,“减产联盟”近几个月综合减产执行率均明显高于100%,欧佩克原油产量也处在五年低位附近,因此后期该联盟进一步“超预期减产”的空间降低。同时,美国取消伊朗石油出口的制裁豁免之后,该国石油出口量快速降至30万桶/日左右低位,委内瑞拉原油产量降幅也日益趋缓,因此尽管后期这两国仍有降产压力,但产量进一步下降的空间受限。此外,下半年美国原油产量增速或将加快,也将使“减产联盟”的减产效果大打折扣。因此,除非下半年“减产联盟”进一步加大减产力度,否则维持当前减产协议对油价的提振作用有限。

二是美国二叠纪盆地管道运输瓶颈解除后原油产量增长提速,供应过剩忧虑再度抬头施压油价。今年上半年美国石油在用钻机数持续下滑,产量增速总体受限。以二叠纪盆地为起点的CactusⅡ和EPIC两条管道将于三季度投运,合计运力127万桶/日,Gray Oak管道将于四季度投运,运力90万桶/日。作为美国页岩油主产区以及原油产量增长的主要来源地,二叠纪盆地存在多时的原油管道运输瓶颈解除在即,美国原油产量将得以加速增长,从而给供应端带来巨大冲击。

EIA预计2019年年底美国原油产量将达到1295万桶/日,相比当前水平进一步提高75万桶/日。随着美国原油产量增长提速,投资人对全球石油市场供应过剩的担忧或将再度主导市场情绪,从而成为下半年油价的重大压制。

三是全球经济下行风险突出仍是油价重要制约因素,中美经贸磋商进展影响油价短期走势。受全球贸易局势紧张、主要经济体经济增长步伐放缓、英国面临无协议脱欧等因素影响,今年以来机构不断下调全球经济增长预估。全球经济前景不佳影响石油需求前景,IEA最近连续两个月下调2019年全球石油需求增长,已低于2018年需求增量,也明显低于1月预期。全球经济下行风险突出影响石油需求前景,仍将是下半年油价的重要制约因素。另外值得注意的是,尽管中美双方决定重启贸易磋商、美方表示不再加征新关税,一定程度上缓解了近期市场担忧,但中美之间的贸易争端具有长期性和严峻性,短期内难以彻底解决,谈判过程也不会一帆风顺,后期仍可能影响阶段性油价走势。

四是三季度石油市场供应仍将偏紧,四季度市场可能再度出现供应过剩。三季度是石油需求旺季,同时“减产联盟”将继续减产限制供应,石油在用钻机数的减少对原油产量的滞后影响,也将在一定程度上制约三季度美国原油增产速度,因此预计三季度世界石油市场供应仍将偏紧,并有利于石油库存降库。四季度,石油需求转弱,美国增产幅度则将进一步增加,预计石油市场可能再度出现供过于求。IEA预计三、四季度全球市场对欧佩克原油产量的需求分别为3060万桶/日和3000万桶/日,而该组织6月产量为2991万桶/日。

五是中东地缘政治局势紧张提升石油地缘政治风险溢价,加大油价波动性。美国取消对伊朗石油出口的制裁豁免之后,两国紧张关系不断升级。伊朗方面宣称将不再遵守伊核协议,美国则不断加大对伊制裁。面对美国极限施压,伊朗不断采取反制措施,尽管双方都在极力避免走向军事对抗,但随着双方不断试探底线,中东地区局势不稳定性不断增加。5、6月份,阿曼湾几度发生油轮遇袭事件,作为中东波斯湾地区最重要的石油出口要塞,霍尔木兹海峡地区原油运输风险不断加剧,增加市场担忧情绪。2018年,霍尔木兹海峡原油和凝析油运量为1730万桶/日,石油总运量为2070万桶/日,占全球海运贸易总量的三分之一。美伊关系以及中东地区紧张局势不断升级给油价带来风险溢价支撑,但预计发生实质性供应中断的概率较低,因此对油价上冲的支撑也将有限。

基准情景下,预计“减产联盟”将继续减产以维护石油市场供需平衡和油价稳定,但美国二叠纪盆地原油管道运输瓶颈解除后,原油产量加快增长将给油价带来较大下行压力,全球经济下行风险突出、贸易紧张局面损及石油需求前景也将制约油价上行动力。中东地区地缘政治冲突将给油价带来阶段性提振,但不发生实质供应中断的情况下对油价的支撑作用有限。基准情景预计下半年国际油价运行中枢下移,均价低于上半年,布伦特原油期货均价60~65美元/桶;预计2019年全年布伦特原油期货均价63~66美元/桶。

下半年天然气展望

从需求来看,下半年国际天然气需求均较上半年回升,美亚价格小幅回升,欧洲走低。美国HH价格受需求稳定、供应量和供应能力提升影响呈下行走势,预计HH均价2.8美元/MMBtu,环比上升1.4%,同比下跌16.7%。欧洲需求稳定增长,但多气源竞争压力将使价格下行,预计NBP均价5.2美元/MMBtu,环比下降2.6%,同比下降38%。由于目前正处于LNG液化产能集中投产高峰期,市场供应持续宽松,部分时间段供应过剩加大,预计东北亚LNG现货价格稳中小幅回升,均价7美元/MMBtu,环比上涨1%,同比下跌33.6%。东北亚LNG进口平均价格随油价波动,预计均价10~11美元/MMBtu,环比上涨10%左右,同比上涨5%~7%。

从供给看,LNG项目迎来投资高峰期,供应过剩局面加剧,2023年左右市场转向供应偏紧的判断或将被打破。2019年,全球计划投产12个液化项目,合计产能3530万吨/年,较2018年增加330万吨。由于2016~2017年,全球经济低迷、原油价格下挫、液化项目投资处于低谷,当时普遍认为市场将在2023年左右转向供应偏紧。但随着LNG Canada和Golden Pass在未签订长期合同的情况下达成最终投资决定(FID)以及Mozambique LNG1区和部分美国项目购销协议(SPAs)的签订,标志着LNG市场投资开始回暖。

预计,2019~2020年将有近1亿吨液化产能达成FID。大型油气企业和其他液化项目所有者正采取联营等模式,为规模较小的买家带来进入市场的机会,使项目竞争力增强、投资回报率得到有效保证。投资和供应激增将使产能进一步过剩,预计2020年末,LNG市场过剩产能将达2500万吨~5500万吨。 今年下半年国际油价运行中枢将下移,均价低于上半年,布伦特原油期货均价60~65美元/桶;预计2019年全年布伦特原油期货均价63~66美元/桶。

返回 国际燃气网 首页

能源资讯一手掌握,关注 "国际能源网" 微信公众号

看资讯 / 读政策 / 找项目 / 推品牌 / 卖产品 / 招投标 / 招代理 / 发文章

扫码关注

国际燃气网声明:本文仅代表作者本人观点,与国际燃气网无关,文章内容仅供参考。凡注明“来源:国际燃气网”的所有作品,版权均属于国际燃气网,转载时请署名来源。

本网转载自合作媒体或其它网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。如因作品内容、版权和其它问题请及时与本网联系。

共0条 [查看全部]

相关评论