东南亚地区作为继东亚之后全球经济增长的又一驱动力,对能源的需求,尤其是液化天然气,将持续攀升。其长期发展具有巨大增长潜力,但是短期发展却受到基础设施等方面的限制,而这些限制又给周边国家提供了大量机遇。

作为国际上液化天然气的大买家,中国和日本在此前与东南亚各国的许多卖家建立了良好的合作关系。由于地理位置的接近,东亚和东南亚的贸易往来比美洲和中东地区要方便很多,交通运输成本更低。

在最近的十年,日本已经积极参与东南亚液化天然气的贸易。至于中国能不能和日本一样,在东南亚的液化天然气贸易中分得一杯羹,一方面取决于国内对于液化天然气需求的增长是否放缓或者保持强劲,另一方面取决于能不能在下游产业链的布局中获得优势。

国际货币基金组织(IMF)预测东南亚将成为今年世界上经济增长最快的地区。然而,只有在能源供应大幅增加的情况下,经济才能持续发展下去。

过去,大多数东南亚国家严重依赖煤炭来满足和发展工业和家用需求,但随着全球对温室气体减排的日益关注,该地区正在考虑替代方案。尽管可再生能源的规模在东南亚不断扩大,但在可预见的未来,天然气很可能成为该地区的首选燃料。

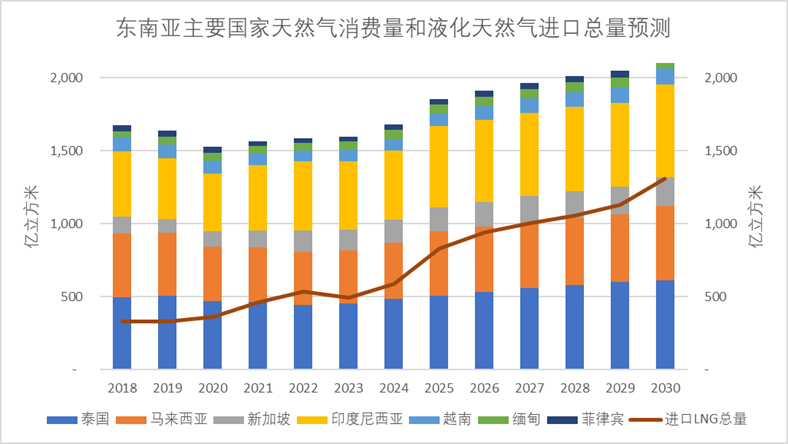

根据最新的G2M2? 模型,在2022年,东南亚约占全球液化天然气需求的7%,预计到2030年将增长到11%。天然气在东南亚主要用于工业和发电,这将继续推动天然气需求增长。由于相关基础设施不完善,且该地区对供暖的需求较低,因此住宅和商业用气受到了限制。

为了了解东南亚天然气需求的未来增长特征和趋势,本市场分析重点关注泰国、新加坡、马来西亚、印度尼西亚、越南、缅甸和菲律宾。这七国国内天然气总产量预计将减少,而液化天然气则有可能成为支持经济增长的主要能源。

预计到2030年,这七个国家的天然气消费总量将增长37%,共增长600亿立方米,液化天然气进口总量的增长将达到800亿立方米,年均增长率分别为4%和12%。然而,这些国家大多数都初入国际液化天然气贸易市场。日本是支持该地区天然气增长的主导力量,也是除东南亚以外的主要受益国家。

图1:东南亚主要国家天然气消费量和液化天然气进口总量预测。

中日贸易机遇

日本的液化天然气进口自2017年来逐年缓慢下降。在2022年,来自东南亚的液化天然气约占日本进口总量的25%。同时,随着日本自身的能源转型将以脱碳为重点,日本进口的天然气总量将在未来几年内继续呈下降趋势。

日本和东南亚天然气市场的变化为日本在该地区的中游和下游行业站稳脚跟提供了机会。东南亚正在由液化天然气出口地区转变为液化天然气进口地区,这不仅受到国内需求增加的推动,还受到产量逐渐下降的推动。

近年来,日本签署的液化天然气购买合同的总进口量远超日本国内预计的消费量,这表明日本计划将这些货物转售给其他国家,包括东南亚各国。同时近年来日本在东南亚积极布局,建设下游天然气产业链,比如在越南和菲律宾等地修建发电厂和天然气接收站。

日本在东南亚LNG进口国的投资有助于当地完善下游天然气产业价值链。理论上,虽然美国和中国等其他国家可以利用这一点,但日本显然领先一步。随着地缘政治紧张局势的加剧,预计日本仍将保持这一主导地位。

而中国的液化天然气进口自2017年保持稳定增长,并在2021年以近1083亿立方米的年进口量超越日本,成为世界上液化天然气进口最多的国家,但是在2022年由于国内需求的减少,下降近25%,回落到世界第二。2022年,来自澳大利亚和卡塔尔的液化天然气进口量分别占中国总液化天然气进口量的33%和26 %;而来自东南亚地区的液化天然气,占比约为18%。相对于其他出口大国的近五来的占比变化,东南亚的进口总占比相对稳定。

与此同时,中国也和东南亚各国进行合作,并积极参与国际液化天然气贸易。例如,浙江杭嘉鑫将从2023年开始从新加坡兰亭能源购买不超过50万吨的液化天然气。如果中国可以和东南亚地区频繁合作,那么不仅可以满足国内需求,或许还有机会像日本一样参与东南亚天然气贸易,从而促进资源有效配置。

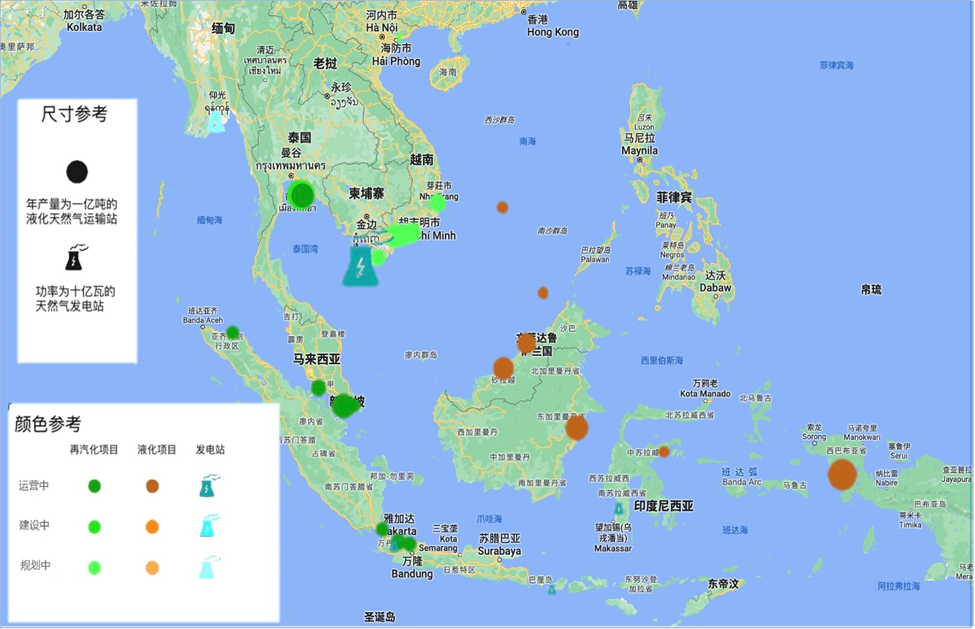

地图:东南亚的液化天然气接收/运输站和发电厂

泰国

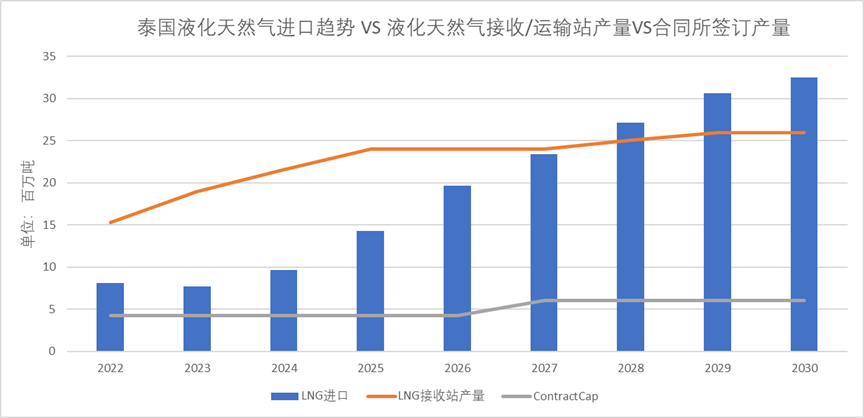

近年来,泰国的天然气消费量保持稳定。然而,2022 年液化天然气全年进口量比 2021 年增加了 21%,达到 110亿立方米,占总消费量的 25%。同时,泰国的国内天然气产量正在逐渐减少。由于从缅甸进口的管道天然气具有不确定性,未来几年中泰国将进口更多的液化天然气,以平衡产量的下降。

如图2所示,到2030年底,泰国的液化天然气需求将超过目前的再气化产能,这表明如果目前的情况持续下去,泰国未来可能会直接从现货市场购买液化天然气。这将增加未来高溢价购买现货天然气或者发生能源短缺的风险。

图2:泰国液化天然气进口趋势 VS 液化天然气接收/运输站产量VS合同所签订产量。

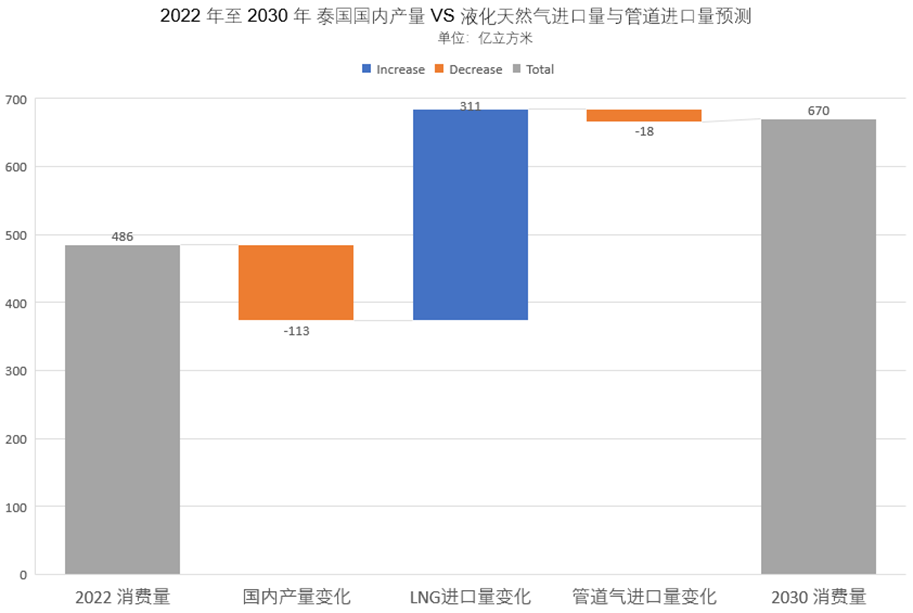

图 3:2022 年至 2030 年对国内产量 和 泰国液化天然气进口量与管道进口量的预测。

新加坡

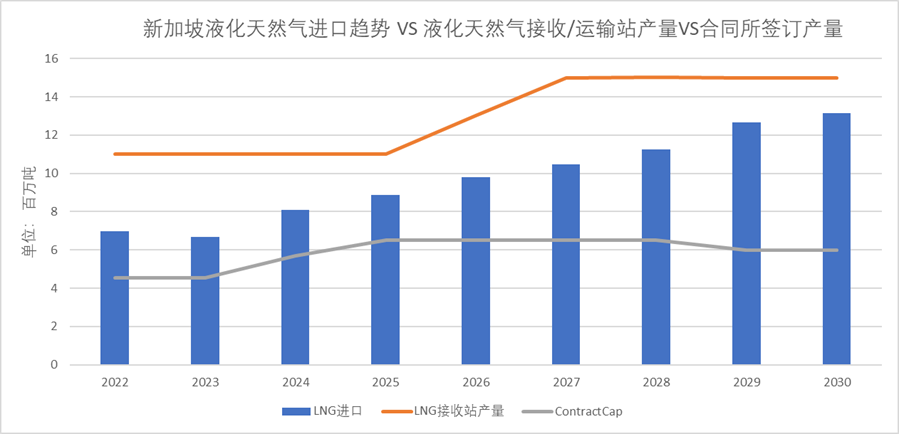

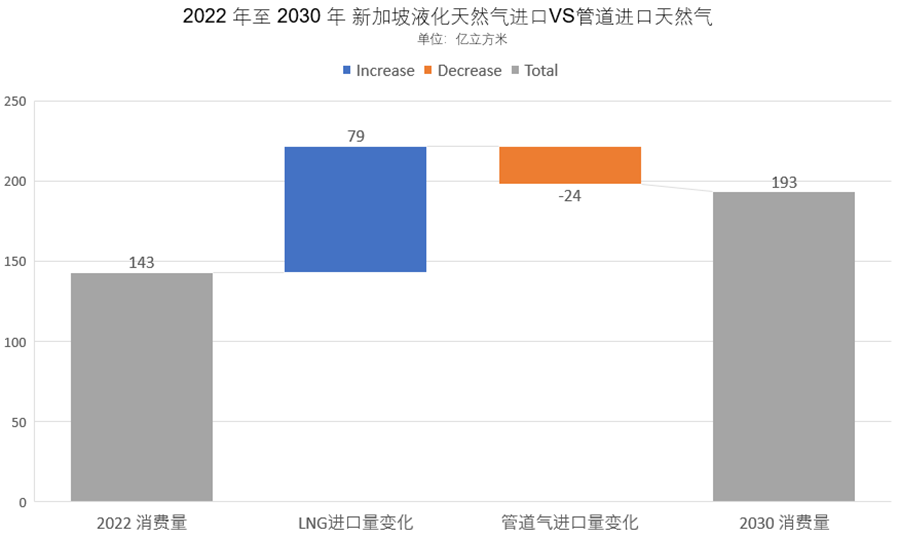

天然气作为新加坡的主要发电来源,在未来十年中将保持相对稳定的增长。与泰国类似,新加坡将逐步减少对马来西亚和印度尼西亚管道天然气的依赖,并增加液化天然气进口。目前,新加坡正计划逐步扩建其液化天然气接收站。

预计到2030年,液化天然气将占总消费量的绝大部分。然而,根据GIIGNL 2022年的年度报告,目前新加坡签署的液化天然气合同总量在高达1300万吨的总消费量中约占600万吨,如图4所示。

图4:新加坡LNG进口趋势VS液化天然气接收/运输站产量VS合同所签产量。

图 5:2022 年至 2030 年新加坡液化天然气进口VS管道进口天然气。

马来西亚

国内天然气产量的减少和需求的增加造成了马来西亚天然气的出口潜力将被限制,该国将保持相对稳定的出口水平,没有显著增长。砂拉越州(Sarawak)民都鲁(Bintulu)的马来西亚液化天然气项目拥有九条生产线,该项目合作伙伴包括日本贸易公司伊藤忠商事株式会社(Itochu)和三菱(Mitsubishi),以及航运公司日本邮船株式会社(NYK Line)。

印度尼西亚

印尼将逐步减少液化天然气和管道天然气出口。东基-赛诺罗(Donggi-Senoro)液化天然气工厂是三菱与当地合作伙伴的合资企业,旨在为国内和出口市场生产LNG。西爪哇(West Java)的爪哇1号(Java 1)项目规划了一个1760兆瓦的组合循环燃气轮机发电厂和一个液化天然气接收站。这是国有能源公司印尼国家石油公司(Pertamina,占40%)与日本贸易公司丸红株式会社(Marubeni, 占40%)和双日株式会社(Sojitz, 占20%)之间的合资企业。

越南

由于其GDP年均增长率为6-7%,越南的天然气需求预计将上升。然而,国内气田越来越难以满足能源需求。因此,越南计划建造更多的液化天然气接收站。仁泽2号(Nhon Trach)包括一个750兆瓦的燃气发电厂和一个液化天然气站,合作伙伴包括东京燃气(Tokyo Gas)和丸红。

越南政府于今年五月颁布了新的国家电力行业中期计划。据路透社报道,越南计划于2030年末将可再生能源发电占发电总量的比例提升至30%以上,但这一过程中越南也仍将严重依赖天然气,特别是进口液化天然气,以帮助该国减轻对燃煤发电的依赖。

缅甸

缅甸的天然气需求预计将继续增长。尽管拥有大量的天然气田,该国的产量远远不足以满足其不断增长的需求。过去十年中,缅甸三分之二的天然气产量出口到泰国和中国,而如今情况却大不相同。

根据预测,缅甸国内天然气产量将从2025年的140亿立方米下降到2040年的84亿立方米。缅甸现在必须进口液化天然气,并已经于2020年购买第一批液化天然气。尽管数量很少,但由于缅甸的需求增加和气田枯竭,预计未来进口量仍将持续增加。然而,政治上的不稳定性可能会使日本和其他地方的投资者参与的未来能源项目复杂化。

菲律宾

菲律宾的天然气消费尽管略有增长,但仍低于东南亚平均水平,而其中的部分原因是国内的天然气即将耗尽。马拉帕亚气田(Malampaya)预计将于2028年完全停止生产天然气,而菲律宾也将从自给自足转变为天然气进口国。考虑到此状况,东京燃气与菲律宾发电公司(First Gen Corp)正在八打雁(Batangas)的索马(Soma)开发一个液化天然气接收站。在4月份维多集团(Vitol)与圣米格尔全球电力(San Miguel Global Power Holdings)达成协议后,该液化天然气接收站将于5月接收菲律宾有史以来第一批液化天然气货物,这些天然气将被送往该地区的发电厂。